プロローグ

○プロローグ:

・インボイス制度により、免税事業者から課税事業者に変更になった個人事業者&フリーランスの方向けに、間違いやすい、 判りずらい箇所についてまとめてみました。

※今年は、所得税申告に加えて、消費税申告も行う必要があります。

・所得税の確定申告は、「令和6年2月16日~3月15日」ですが、消費税は「令和6年1月4日~3月31日(今年は4/01日)」です。

※両者ともに、実際には、1月4日から申告は可能です。

※12月中は、令和4年度以前の確定申告しかできませんでした。また1月1日~1月3日はメンテ中でアクセス不可でした。

〇特に判り難い、間違いやすい、箇所、項目について

参考URL:https://youtu.be/M30Jl-0XANY

・基準期間の売り上げとは⇒2年前の課税対象売上高です

・税込経理か税抜経理か?⇒「税込経理」がお得、消費税を所得税申告の経費にするために!

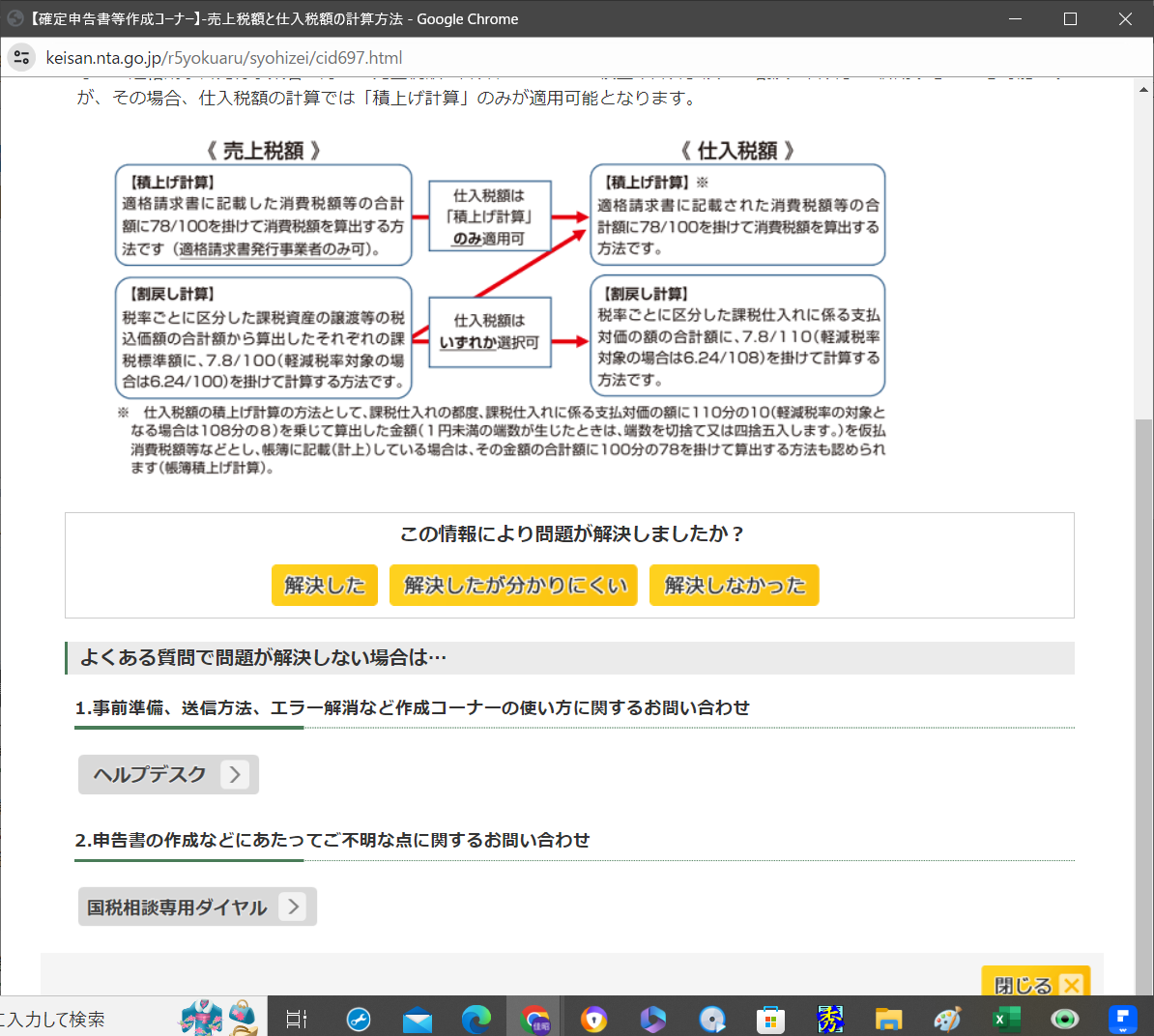

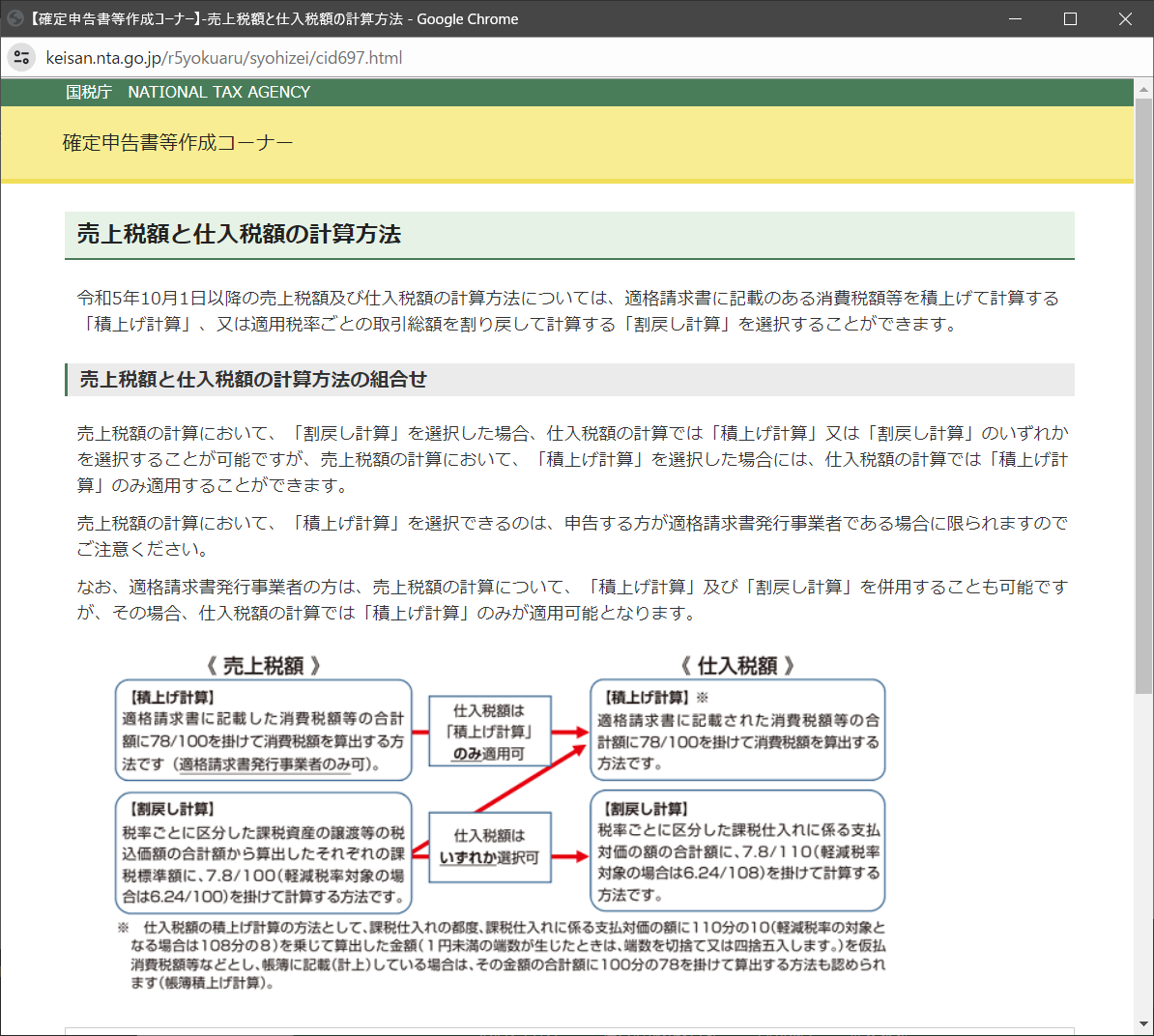

・割戻し計算か積上げ計算か?⇒「割戻し計算」がお得です!

・税率6.3%(旧税率)は令和元年9月以前⇒これは確定申告(e-Tax)ではできません

・消費税の課税対象期間は?⇒課税期間は1月1日~12月31日です、例え課税事業者となった日が10月01日~でも!

・税率6.24%は軽減税率8%のこと、税率7.8%は標準税率10%のこと⇒国税庁は言葉が判りずらい!

※軽減税率8%(国税6.24%、地方税1.76%)、標準税率10%(国税7.8%、地方税2.2%)の事

○消費税の変遷

※標準課税&軽減税率は、令和元年10月1日~

| 区分 | 令和元年10月1日~標準課税 | 令和元年10月1日~軽減課税/th> | 令和元年9月30日まで |

|---|---|---|---|

| 消費税 | 7.8% | 6.24% | 6.3% |

| 地方消費税 | 2.2% | 1.76% | 1.7% |

| 合計 | 10% | 8% | 8% |

2割特例について

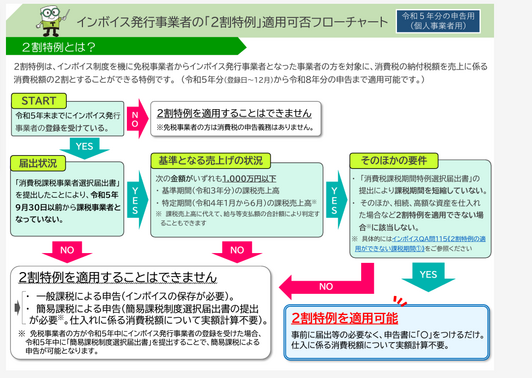

○インボイス発行事業者の「2割特例」適用可否フローチャート

参考URL

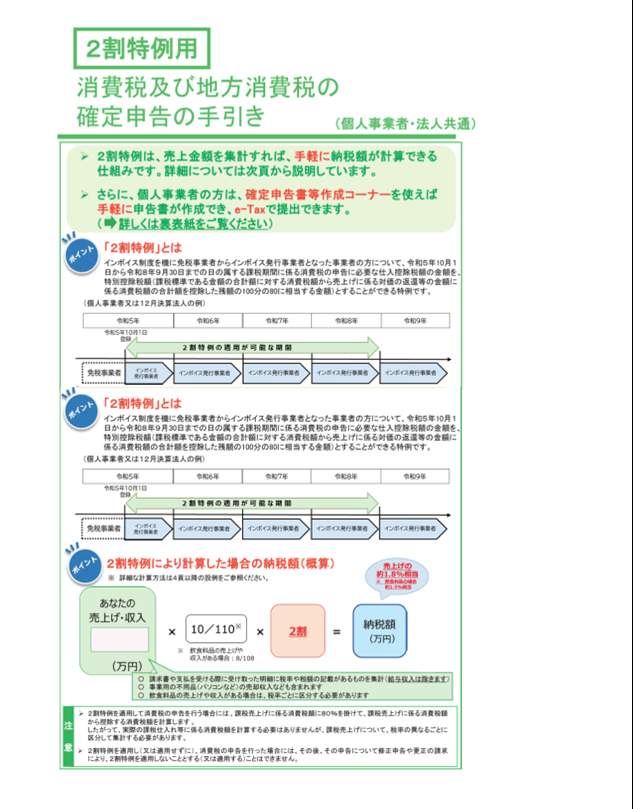

○消費税及び地方税消費税の確定申告手引き

参考URL

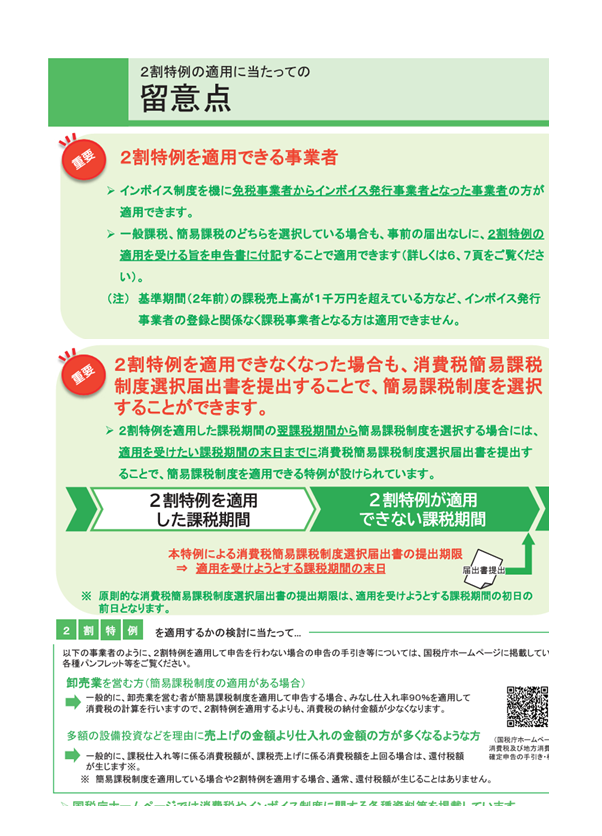

○2割特例の留意点

参考URL

○消費税及び地方消費税の基礎知識

参考URL

〇インボイス制度の緩和措置「2割特例」とは?対象条件やメリット・注意点まで解説

参考URL

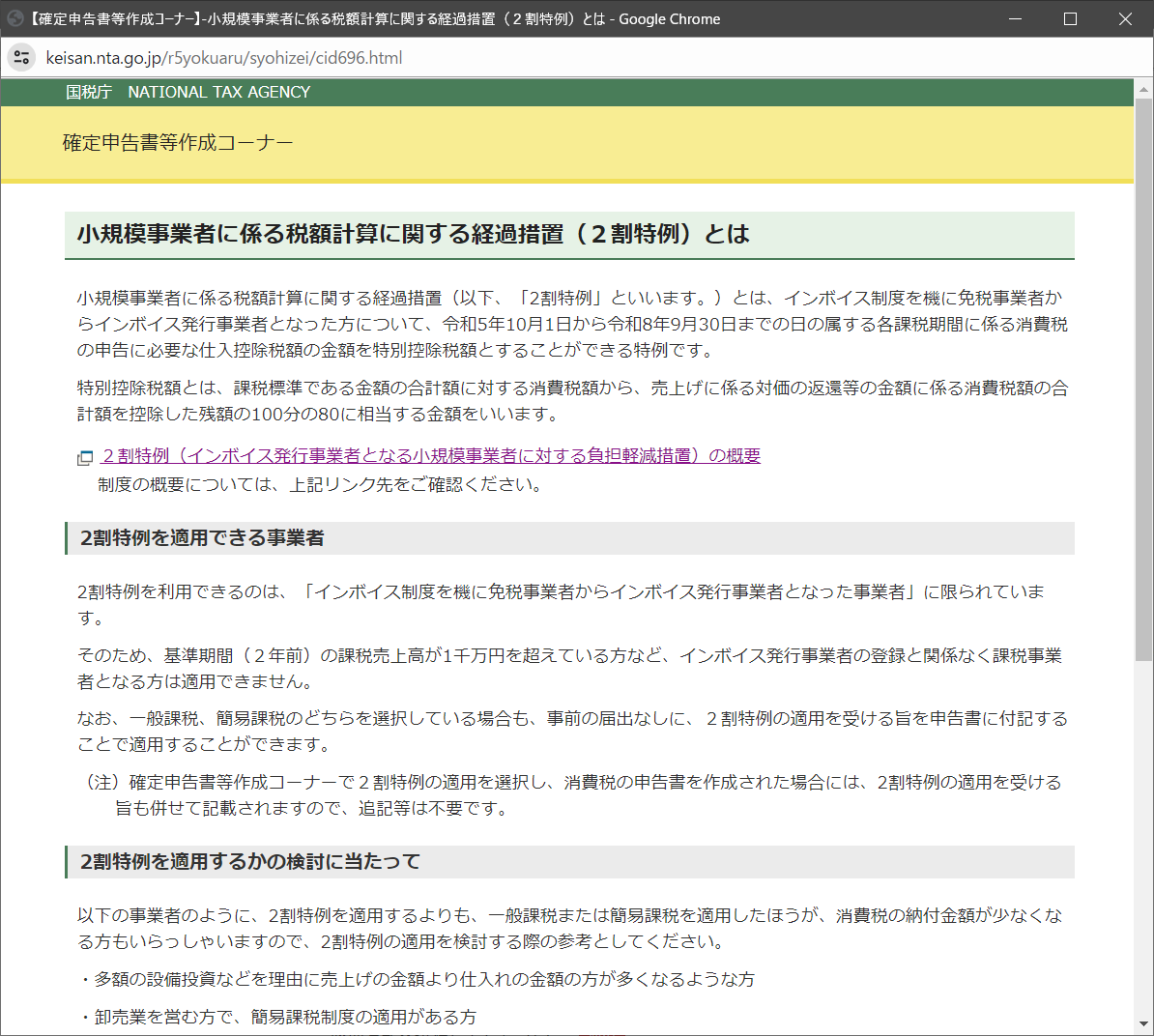

以下一部引用します:

2023年の税制改正により、2割特例が追加されました。2割特例とは、インボイス制度の緩和措置として設けられたものです。

そのため、免税事業者がインボイス発行事業者になる場合、知っておきたい特例だといえます。

今回は、2割特例の概要や対象事業者になるための条件、適用期間、適用するメリットなどについて解説していきます。

インボイス制度の2割特例とは?

まずは、インボイス制度の2割特例がどのようなものか、概要から解説していきます。 2割特例は、消費税の納税額を「預かり消費税-預かり消費税×80%」で計算する特例措置です。納税額が預かり消費税の2割に収まるため、2割特例と呼ばれています。 2割特例が導入された大きな理由として、インボイス発行事業者への登録率が低いことが挙げられます。インボイスを発行する事業者には登録をしなければいけません。 登録をするには消費税の課税事業者になることが条件となっているので、消費税を納めるか、従来どおりにするかという重大な選択を迫られます。 ここで申告に手間がかかってしまうこと、納税をしなければいけないことなどを理由に、発行事業者への登録は個人事業主を中心に敬遠されていました。 そのハードルを下げるために設けられたのが2割特例です。

2割特例の対象者は?

2割特例の対象になるには、いくつか条件をクリアしなければいけません。続いては、対象となる事業者や対象外となるケースについてご紹介します。 対象は免税事業者からインボイス発行事業者になった場合 対象となるのは、インボイス制度が始まったことをきっかけに登録し、免税事業者からインボイス発行事業者になった場合です。 インボイス発行事業者は課税事業者とも呼ばれます。 課税事業者は、基準期間の課税売上高と特定期間の課税売上高が1,000万円以下の事業者で、インボイス発行事業者に登録している者を指します。 インボイス発行事業者への登録は任意です。しかし、登録しないと適格請求書を交付しないことになるので、仕入税額控除を受けられなくなります。 つまり、買い手の納税額に大きな影響を与えます。 2割特例の対象外となるケース 2割特例の対象外となるケースもあります。下記のいずれかひとつでも当てはまった場合、2割特例の使用はできません。 基準期間もしくは特定期間の課税売上高が1,000万円を超える場合 基準期間と特定期間の課税売上高は1,000万円以下でも、課税事業者選択届出書を提出して2023年10月1日以前から課税事業者になっている場合 課税期間を短縮している場合

2割特例の適用期間

2割特例には適用期間が定められています。個人事業主と法人企業で違いがあるので、それぞれも適用期間を解説していきます。 ・個人事業主の場合 個人事業主の会計期間は1月1日~12月31日と一律です。2割特例の適用期間も一律となっています。 要件を満たしている場合、2023年10月~2026年12月までの3年3カ月にわたって特例を受けられます。 ただし、途中で売上高が1,000万円を超えるなど要件を満たせない期間があると、その分短くなるので要注意です。

2割特例と似ている簡易課税との違い

2割特例と似たものに簡易課税があります。この2つはよく似ていますが、相違点もあるので把握しておくことが重要です。 続いては、2割特例と簡易課税の違いについて解説していきます。 ・適用できる事業者について 2割特例は、インボイス制度をきっかけに課税転換した事業者と、課税売上高が1,000万円以下の事業者であれば適用できます。 一方簡易課税は、課税売上高が5,000万円以下の事業者が適用となります。 ・事前手続きについて 2割特例は事前手続きがありません。しかし、簡易課税は事前の手続きが必要となります。 ・計算方法について 2割特例の計算方法は、「預かり消費税-預かり消費税×80%」または「売上げにかかる消費税額×20%」です。 簡易課税の計算方法は、「売上税額-売上税額×みなし仕入れ率」です。 このほかにも、2割特例は適用期間の縛りがありませんが、簡易課税は2年縛りがあるなどの違いがあります。 これらの違いを加味した上で、2割特例を選択するのが適しているのか見極めることが重要です

〇インボイス制度の「2割特例」について 参考URL

1.対象期間 「令和5年10月1日から令和8年9月30日までの日の属する各課税期間」の3年間です。個人事業者で制度開始時から課税事業者になる場合は、令和5年分( 10月から12月の3か月)と令和6年から8年までの計4回分の申告が対象となります。 2.対象者 対象は「適格請求書発行事業者の登録をしたために課税事業者になった者」です。また適用される期間は「納税義務の免除が適用されるはずであった期間」となります。補足ですが、インボイス登録をせずに課税事業者の選択をした者、課税期間短縮の特例の適用を受けている者については対象外になります。また、制度開始日前から課税事業者選択届出書を提出している者も同様に対象外になりますが、開始日の属する課税期間中に課税事業者選択不適用届出書を提出した場合には、その課税期間から適用可能となります。 3.手続きおよび税額の計算方法 この特例を受けるためには、確定申告書にその旨を付記するだけでよく、簡易課税のような事前の届け出は不要であり、かつ、継続適用の縛りもありません。 税額の計算方法は簡易課税と同様であるため、第1種事業(卸売業90%)以外の事業であれば税額面で有利になることが容易に判定でき、さらには、実際の税負担が売上高に対して約1.8%と計算できるので、価格への転嫁も考慮しやすいといえます。

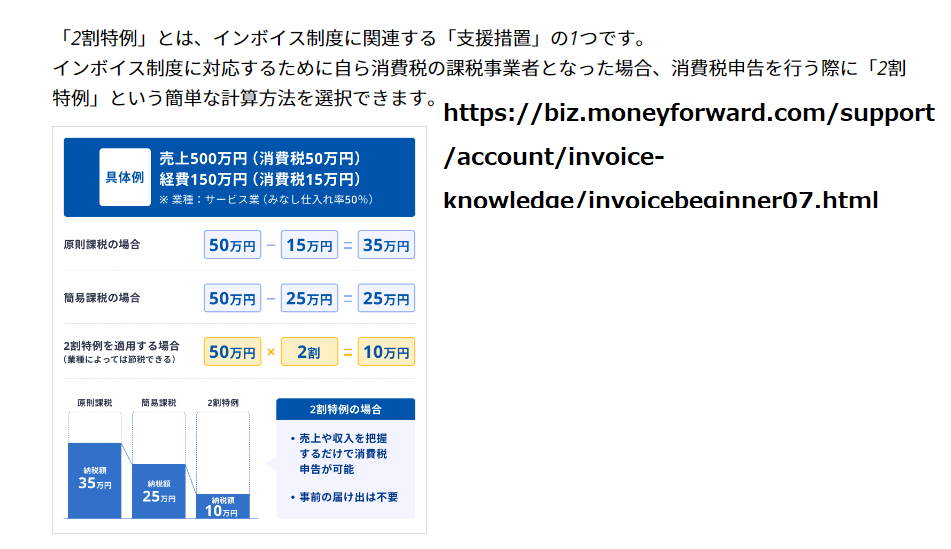

簡単な消費税の計算例

○簡単な消費税の計算方法:

※参考URL::https://biz.moneyforward.com/support/account/invoice-knowledge/invoicebeginner07.html

・【例】売上6万円(消費税6000円)

・60,000円(売上) X 0.1(消費税) x 0.2(2割特例) = 1,200円

確定申告(消費税)の起動画面

・消費税は、初めての申告で、昨年のデータがないので、「作成開始」から始めます。

来年からは「保存データを利用して作成」となります。

※所得税の場合は、昨年のデータがあるので「保存データを利用して作成」です。

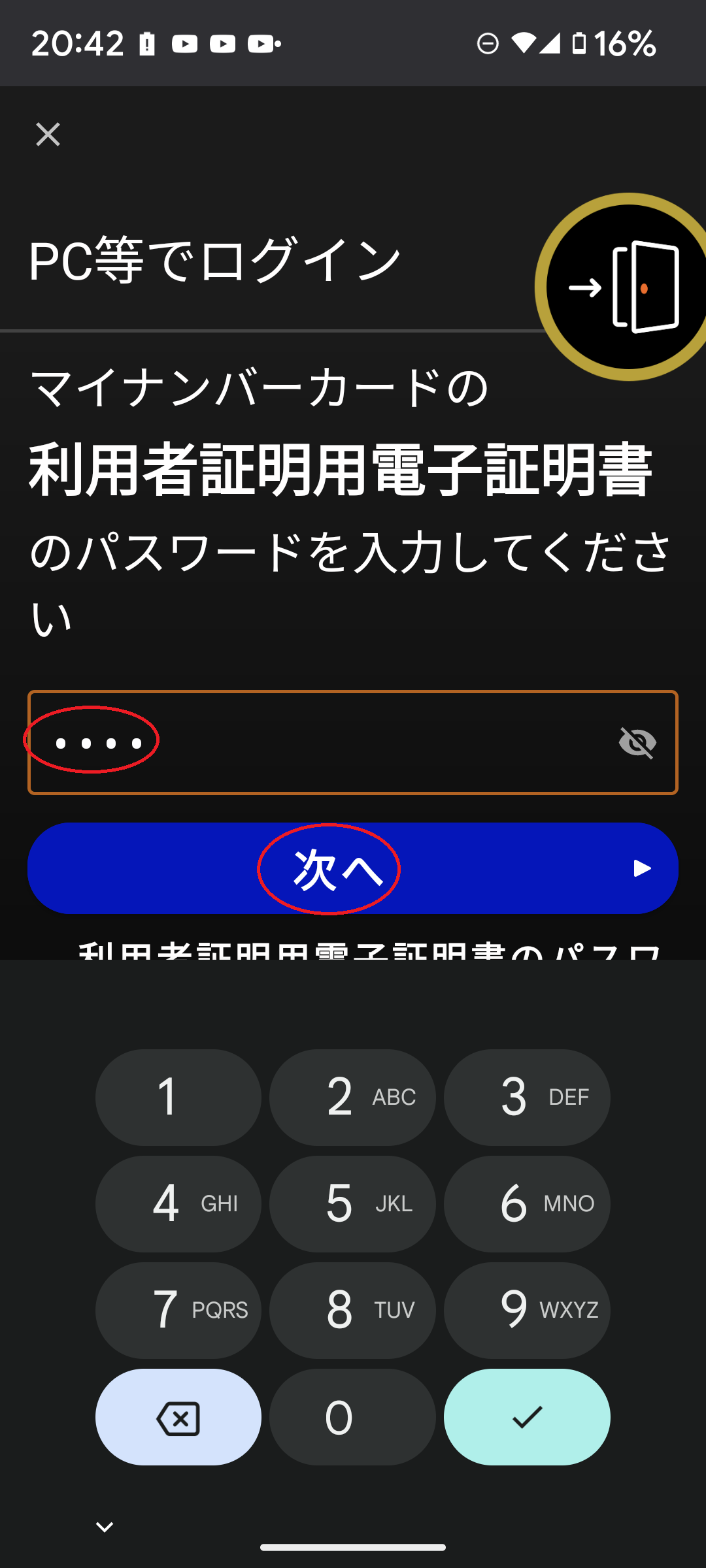

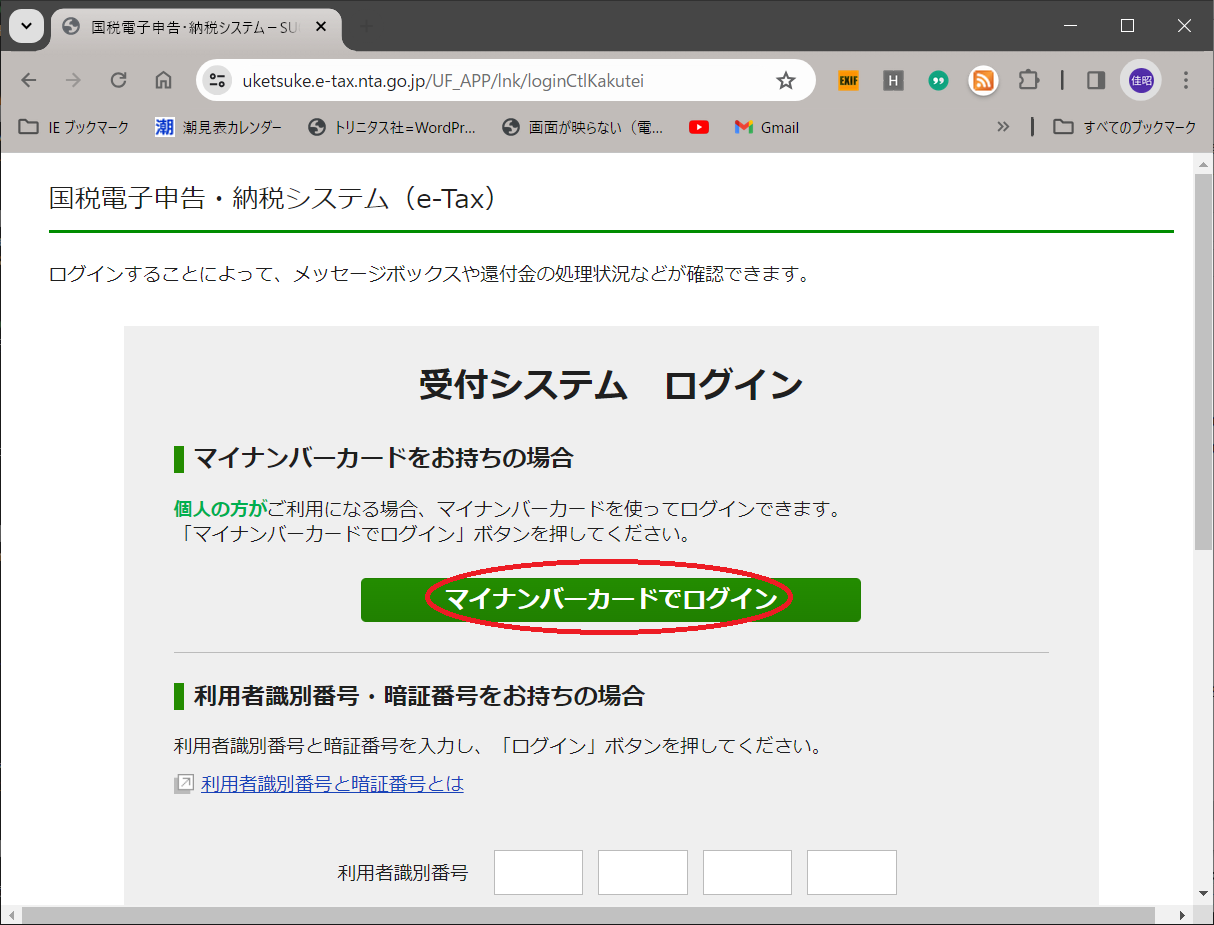

○確定申告(消費税)の起動

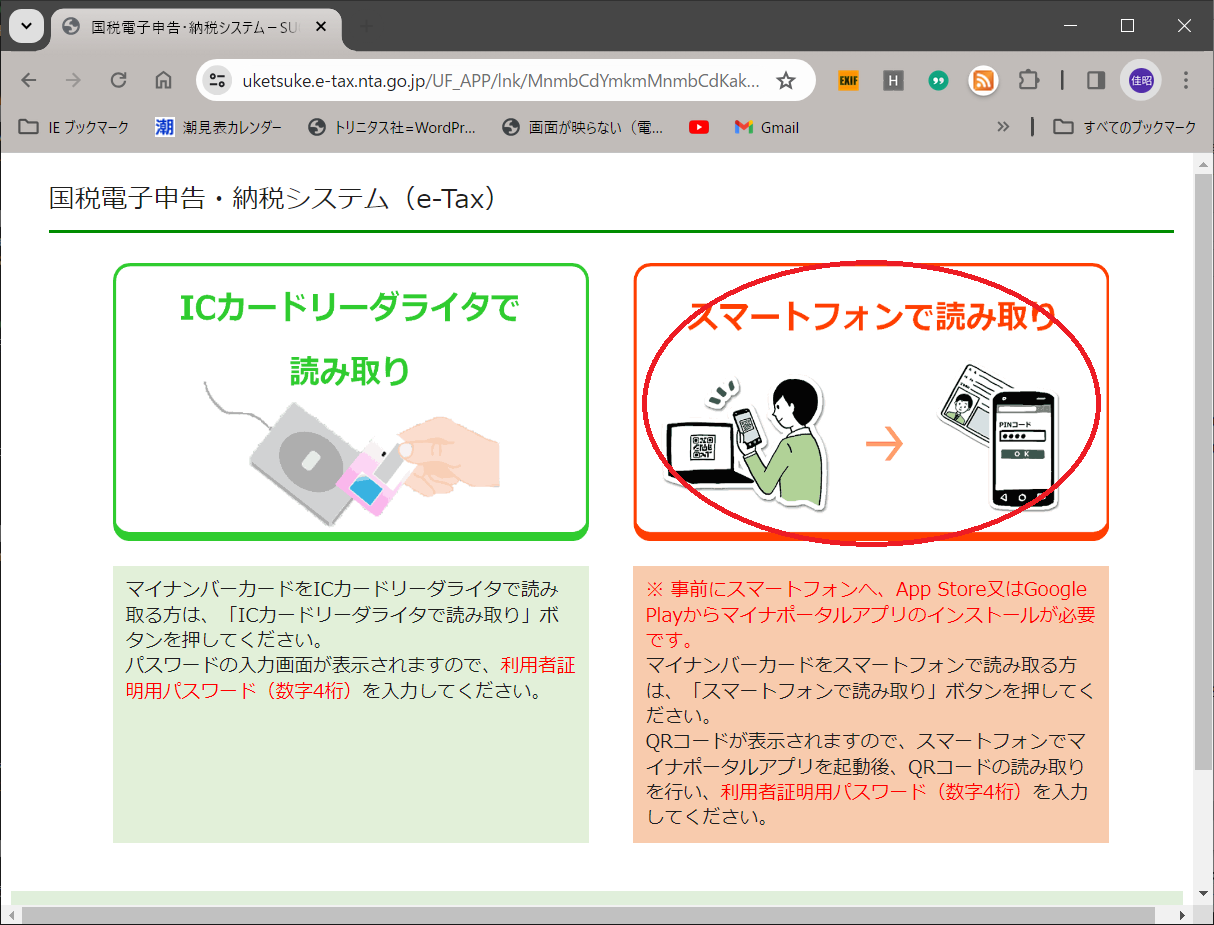

マイナンバーカードを使用、スマートフォンを使用してe-Taxを選択

この場合は、事前にスマホにマイナポータルアプリをインストールする必要があります。

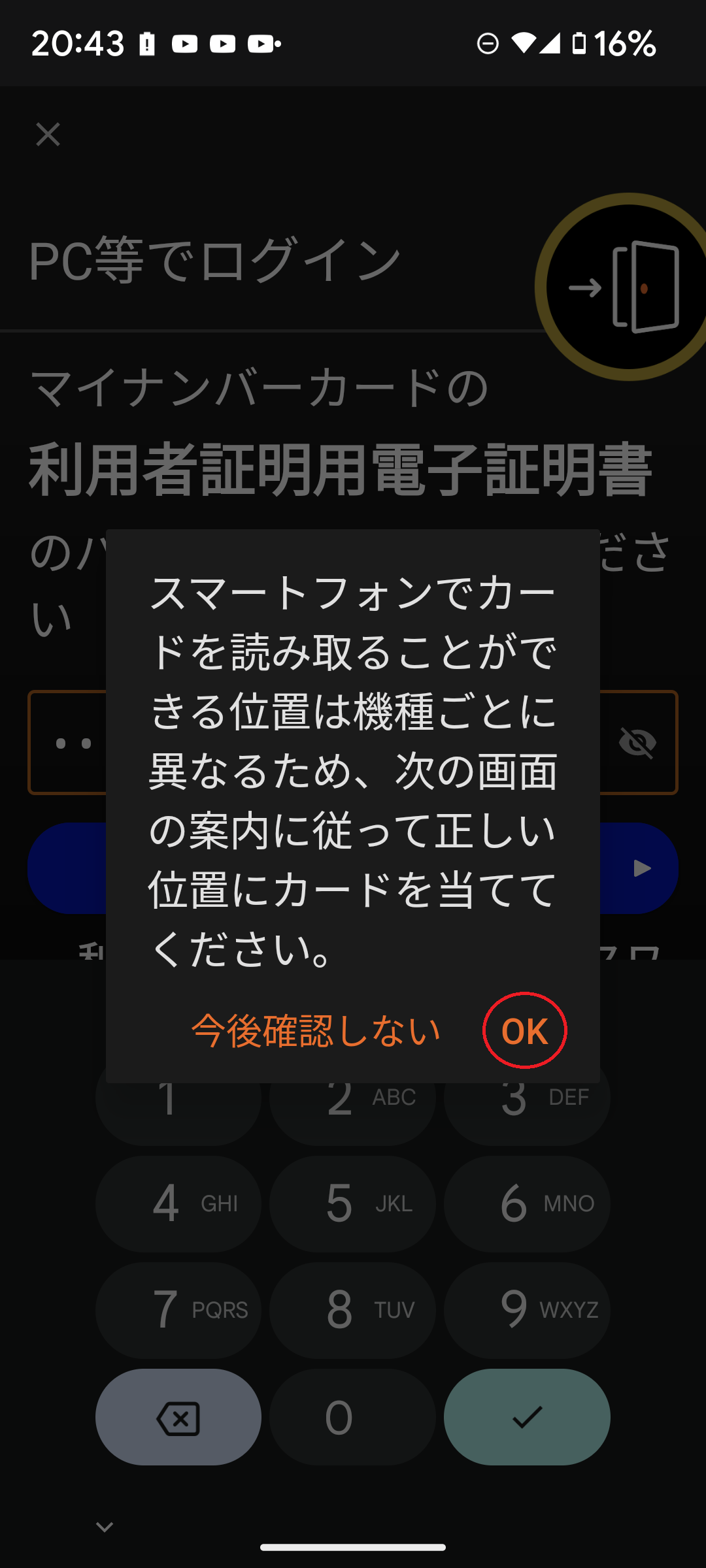

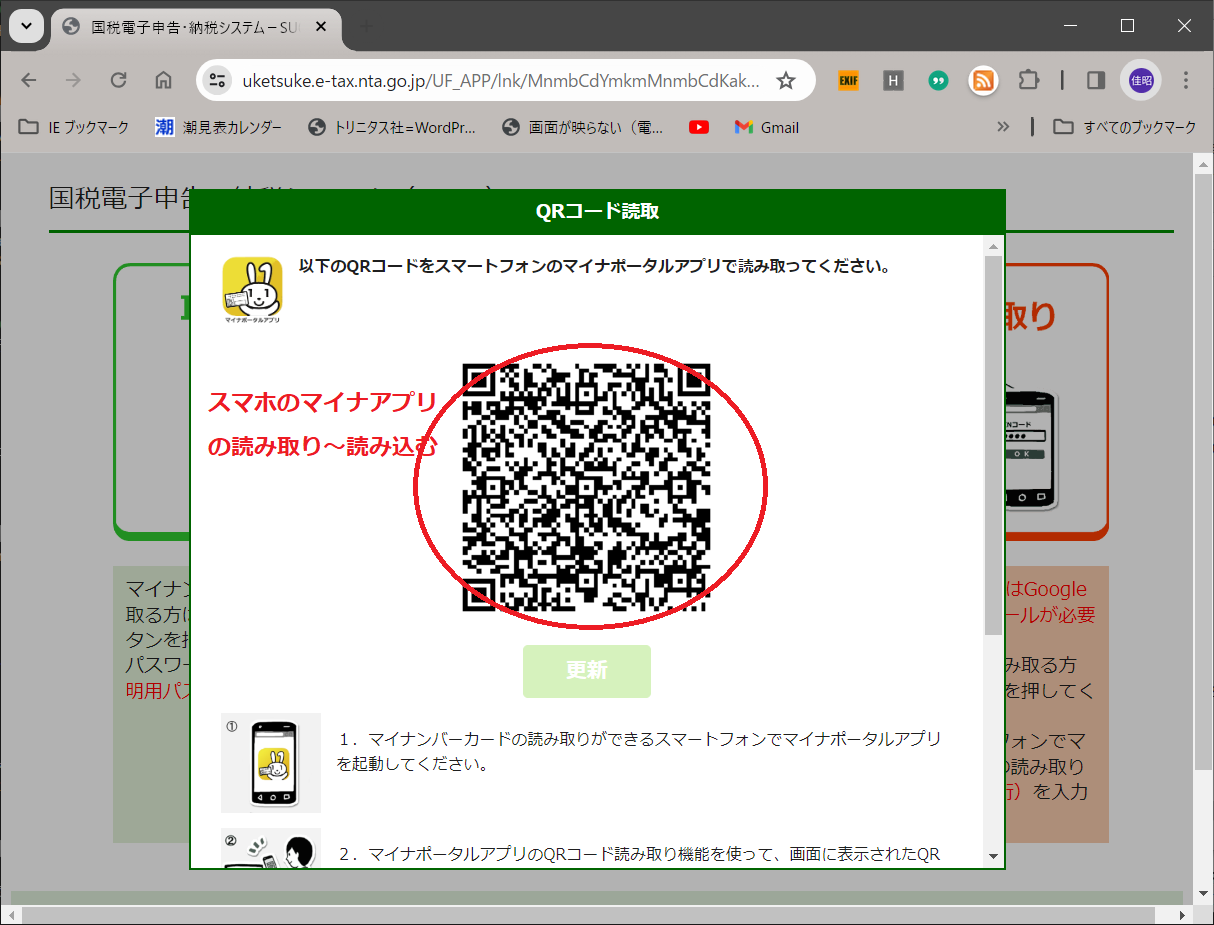

スマホでPC側に表示されたQRコードを読み込み後、マイナンバーカードを読み込みます。

※提出方法は、マイナンバーカード利用(PC側で利用/スマホ側で利用)、税務署発行のID/パスワード方式、印刷提出/郵送提出でも可能です。

〇スマホ側の操作

スマホ側で「マイナポータルアプリ」を起動して「読取り」を選択します。

利用者証明書のパスワード入力後、マイナンバーカードを読み取ります。

正常に読取りが行われると、PC側の画面に読取り終了メッセージ表示がされ、先の画面に進みます。

※重要、パスワードは3回間違えると、区役所に行って、リセットする必要があります。

消費税の入力画面

○消費税の条件設定入力

「2割特例」の選択を表示させるためには、「基準期間」の売上が1000万円以下で、

「適格請求書発行事業者」が「はい」で、「令和5年10月1日に課税事業者になりましたかが「はい」になっていることが条件となります。

・基準期間(令和3年1月1日から令和3年12月31日)の課税売上高:対象は1000万円以下の事

・適格請求書発行事業者:「はい」

・令和5年10月1日以降に課税事業者となりましたか?:「はい」

・2割特例ですか?:「はい」

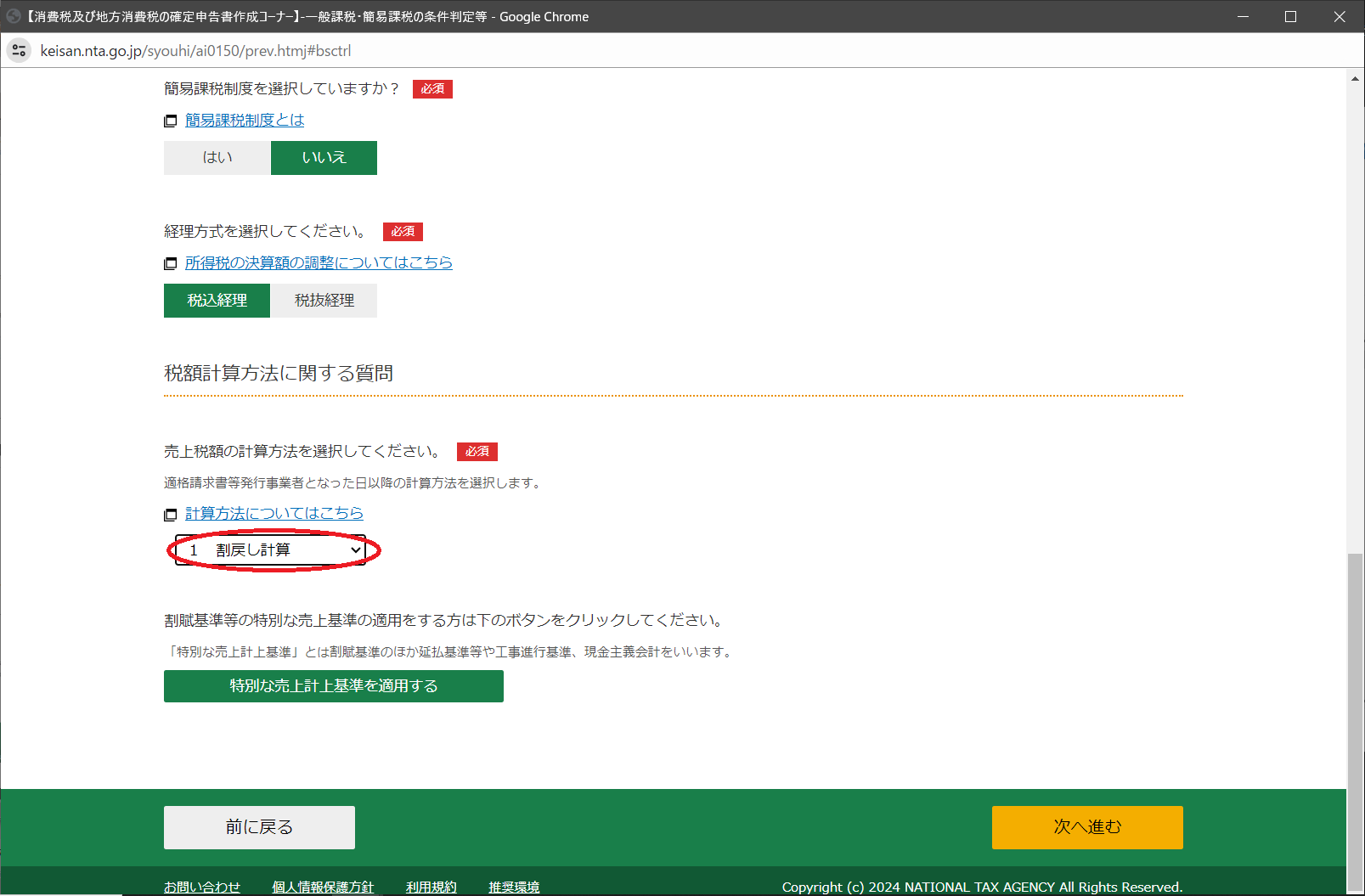

・簡易課税制度を選択していますか?:「いいえ」

・経理方式の選択:「税込経理」がお勧めです

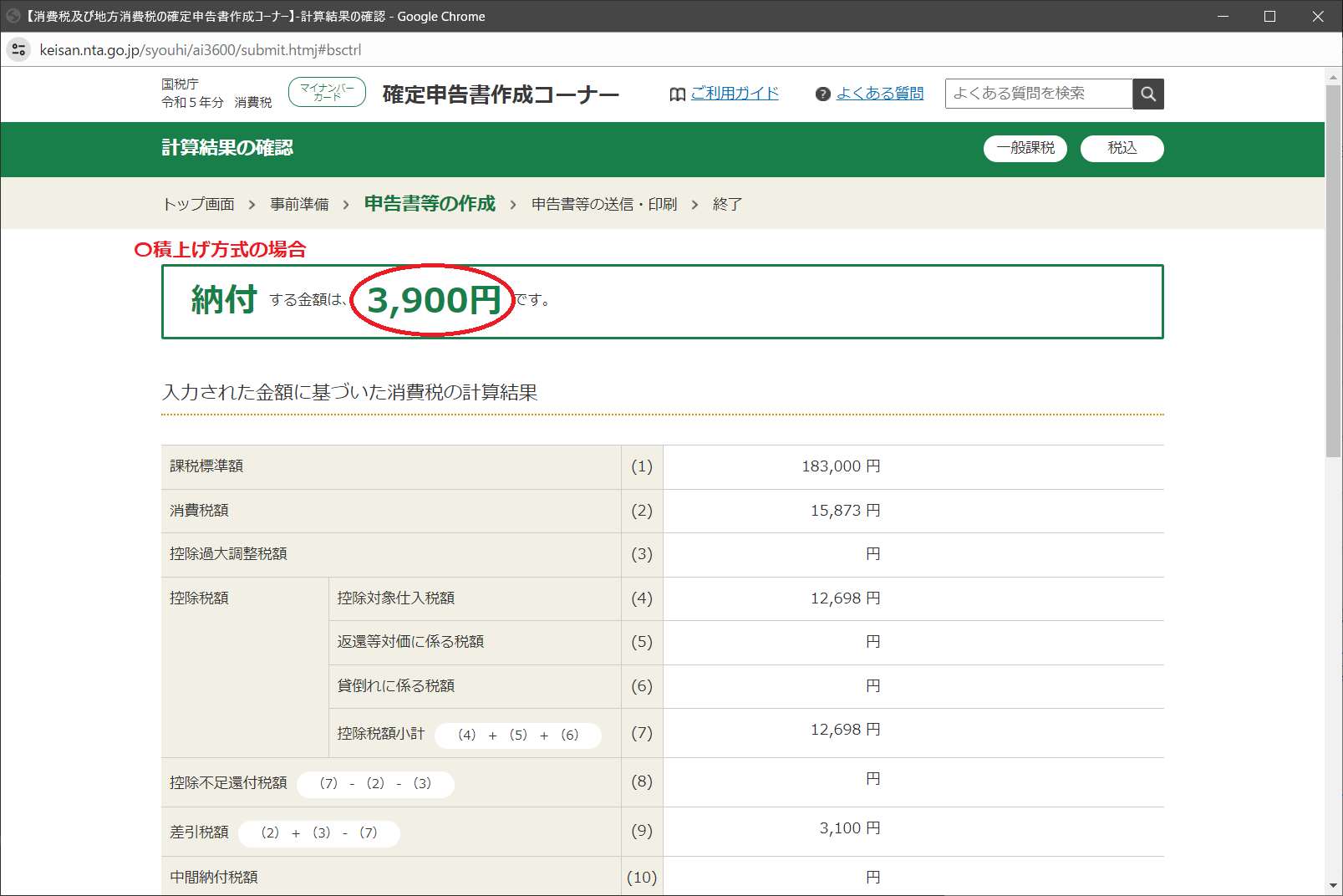

・売上税額の計算方式:「1.割戻し計算」がお勧めです

・「2.積上げ計算」の場合は割高になります、消費税課税対象売上額が20万円とした場合、

「1.割戻し計算」の方が400円程度安くなります。

・所得区分の選択:「雑所得(原稿料等)がある」

・税率6.3%(旧税率)適用区分の売上がありますか?:「いいえ」

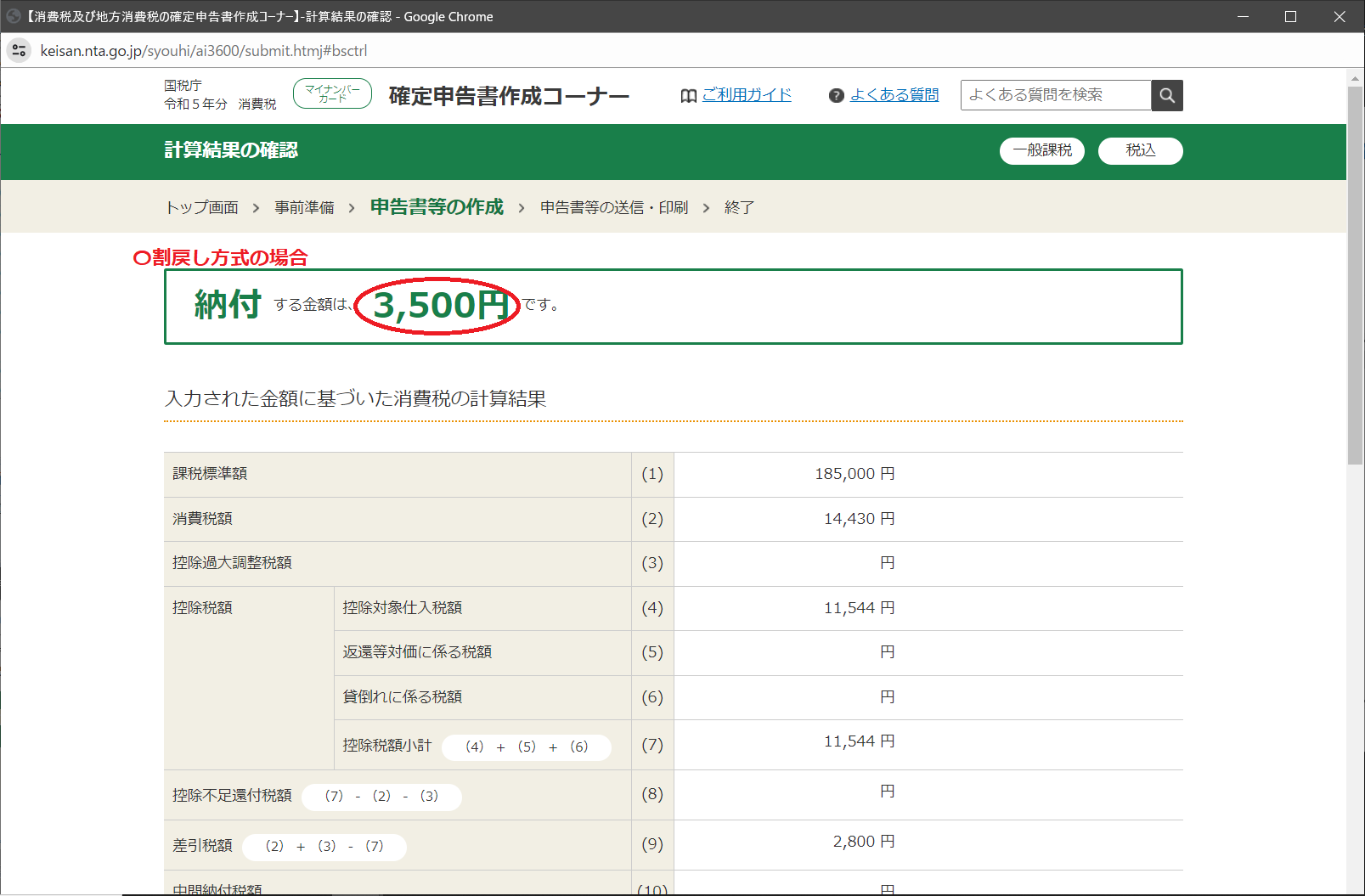

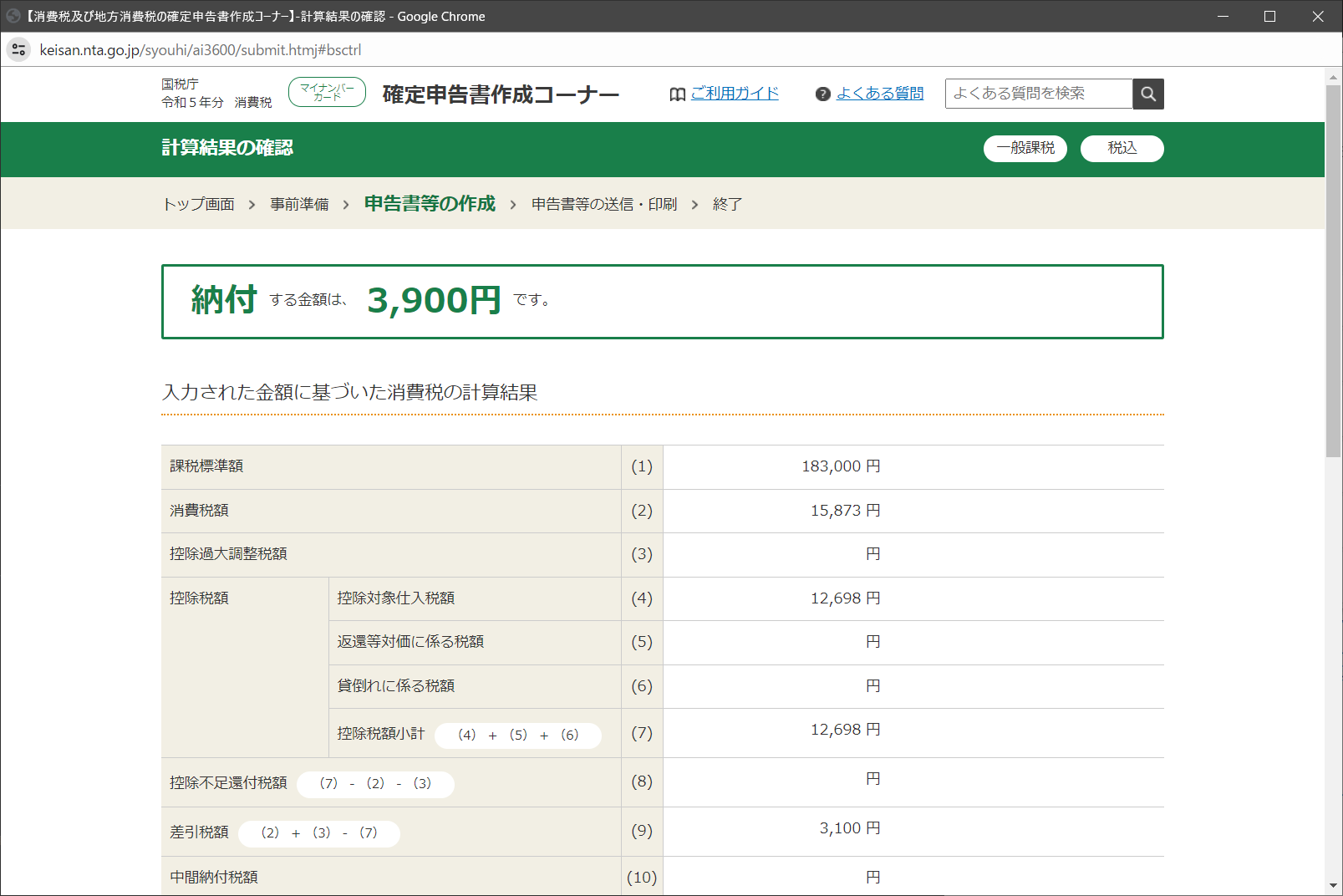

○計算された消費税額

なお計算された消費税額は、所得税算出時に、経費として租税公課に計上します。

消費税用語の補足説明

※実際に適用して計算された消費税額について(「割戻し方式」と「積み上方式」)

※課税対象売上額が20万円の場合でも、計算方式の選択で税額が400円もの違いがありました。

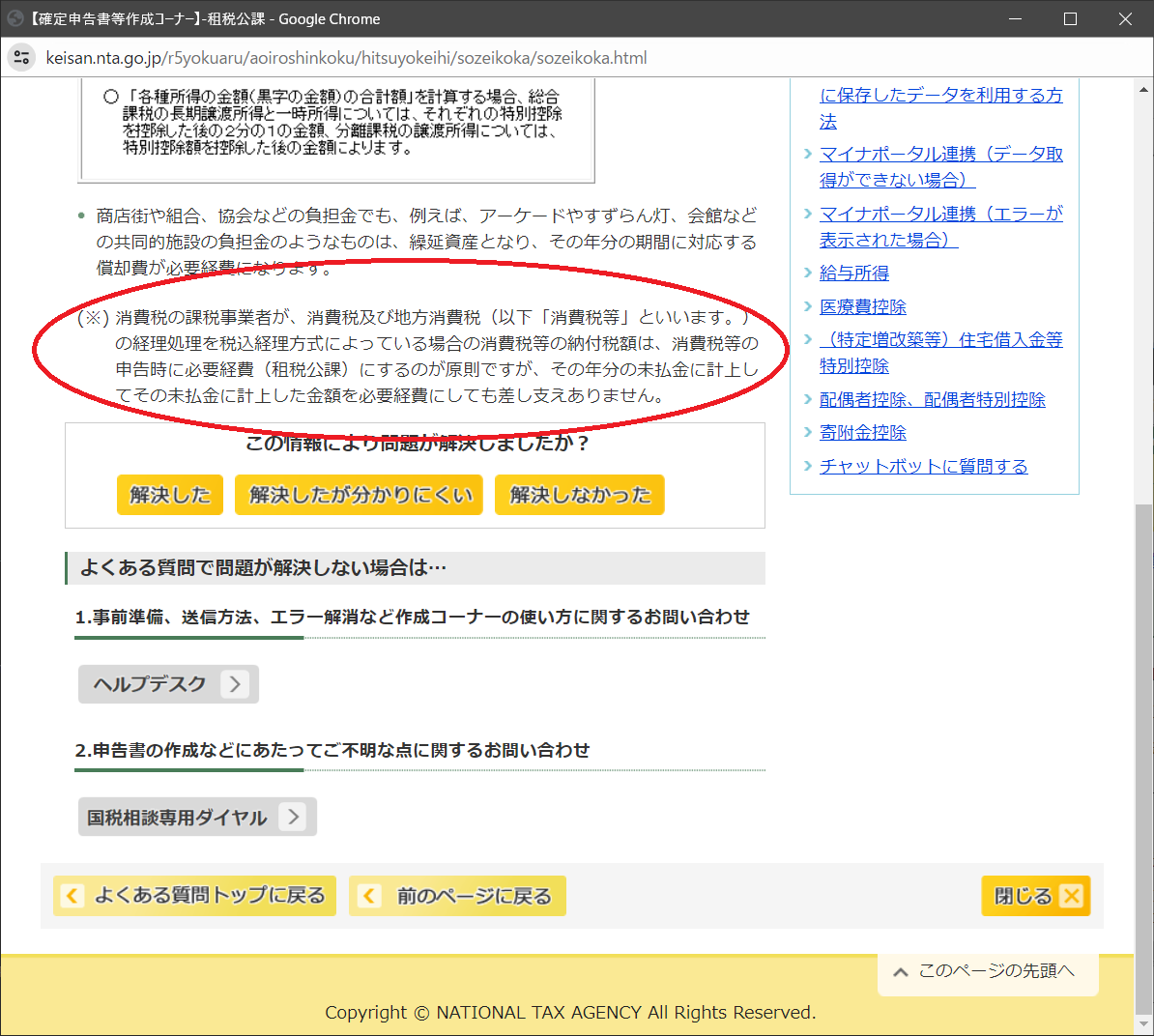

〇「租税公課」とは

所得税申告時に、消費税を経費の租税公課として計上できます。

※但し「税込経理」を選択していることが前提です。

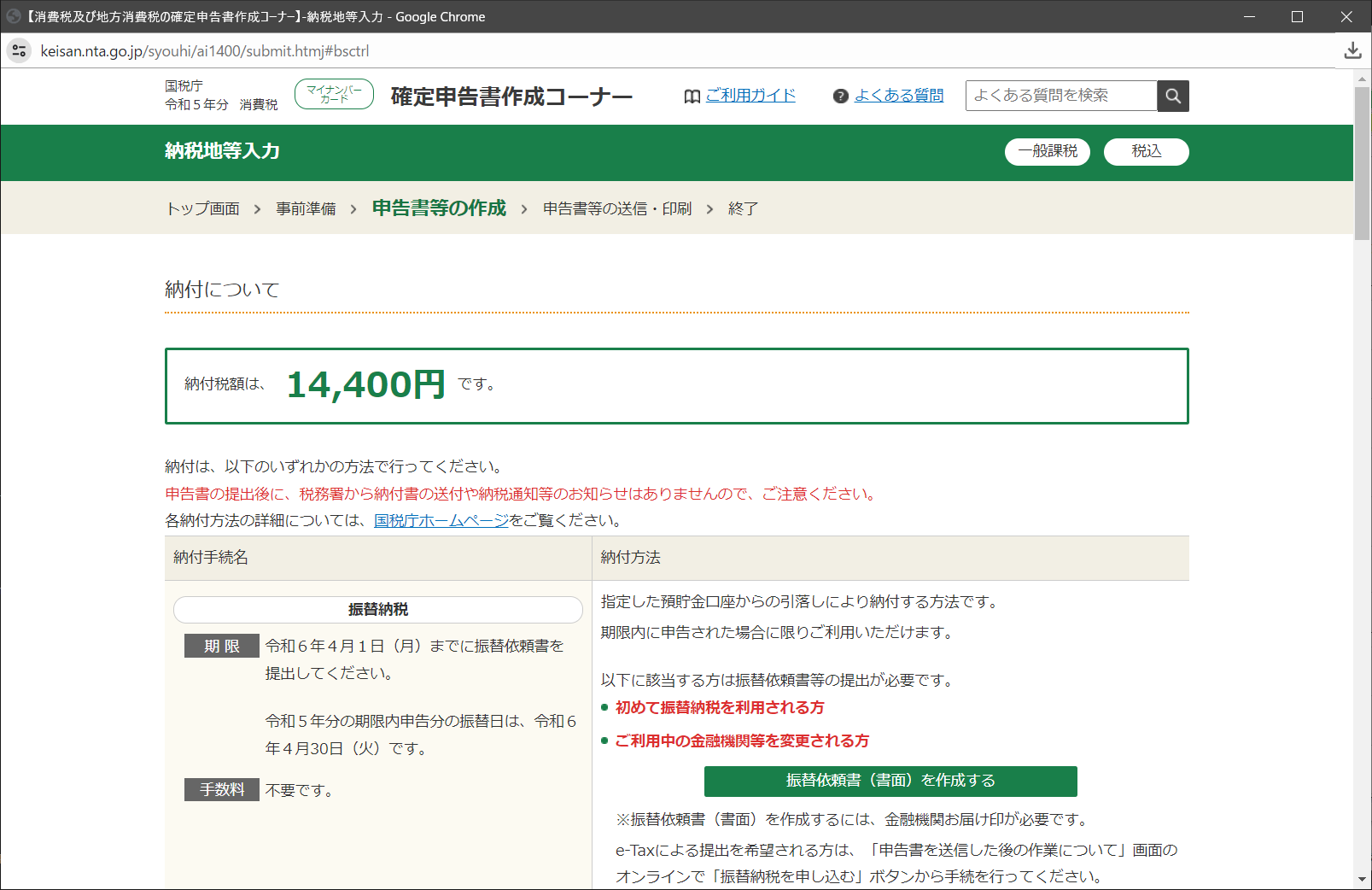

消費税の納付について

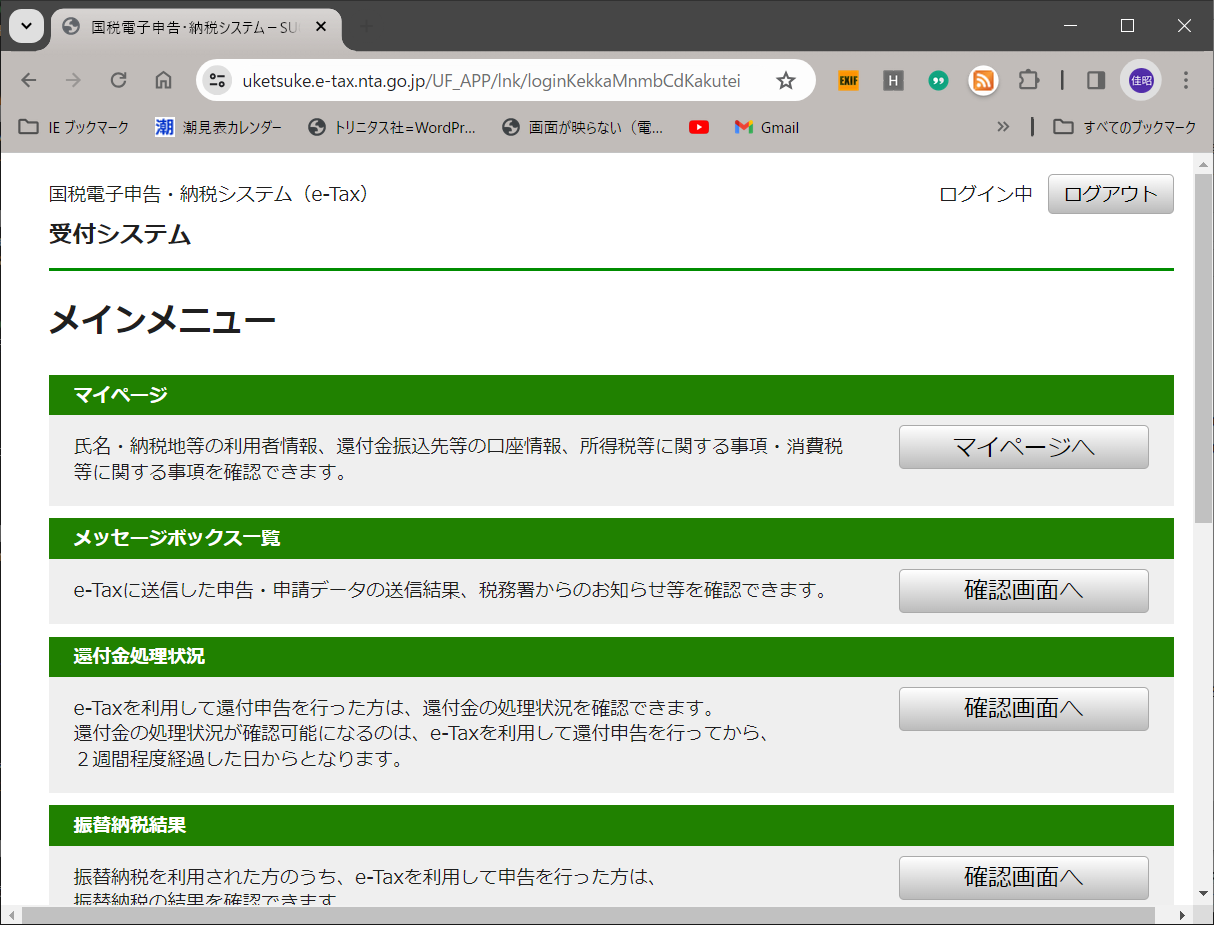

〇納税方法の選択

納税方法は、「振替納税」「電子納税」「クレジットカード納付」「スマホアプリ納付」「窓口納付」等が選択できます。

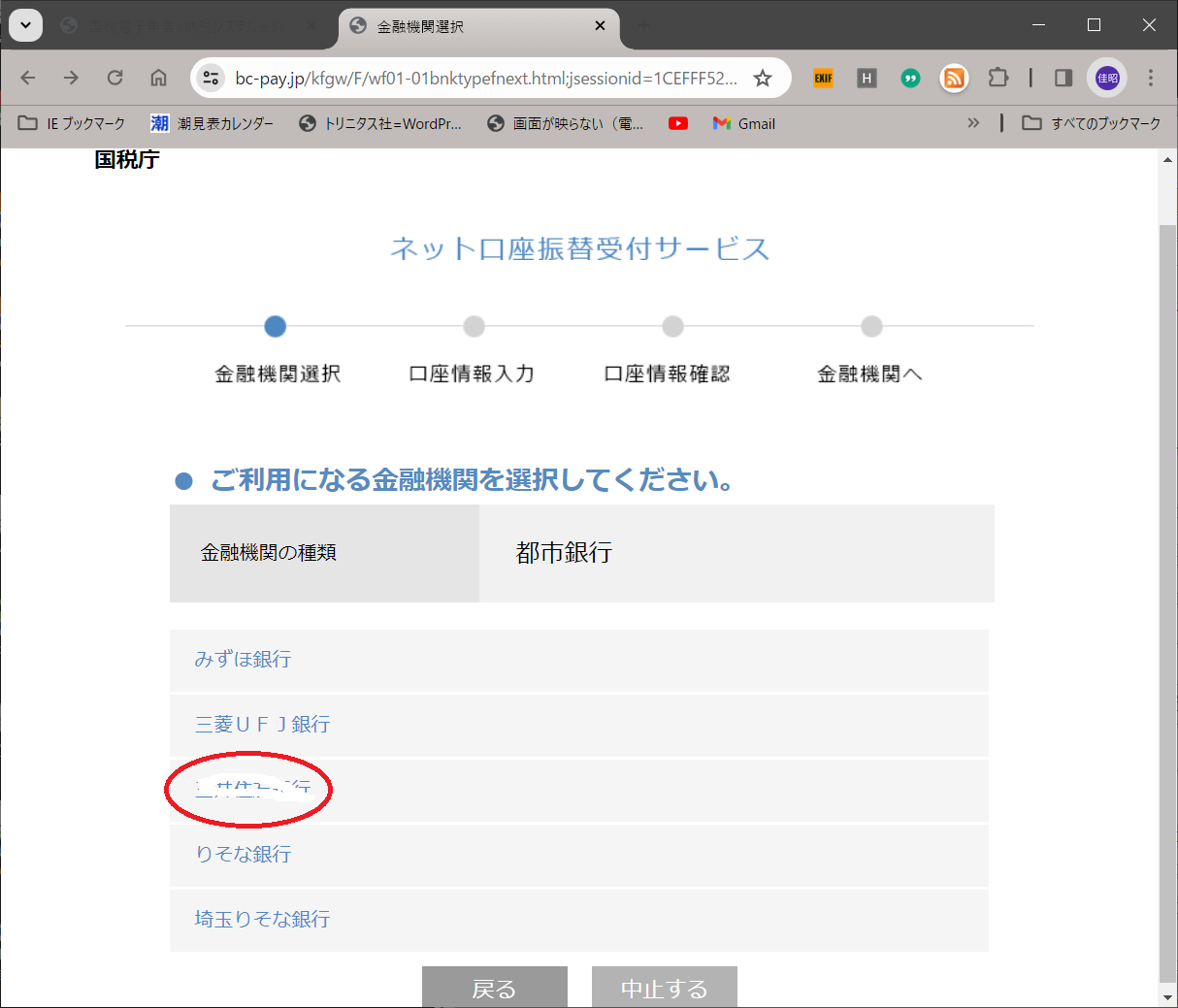

私は、所得税を振替納付で行っているので、消費税も振替納付にする予定です。

但し、所得税とは別に、別途、消費税振替納税の手続きを行う必要があります。

〇マイナンバーカード認証方法の変更

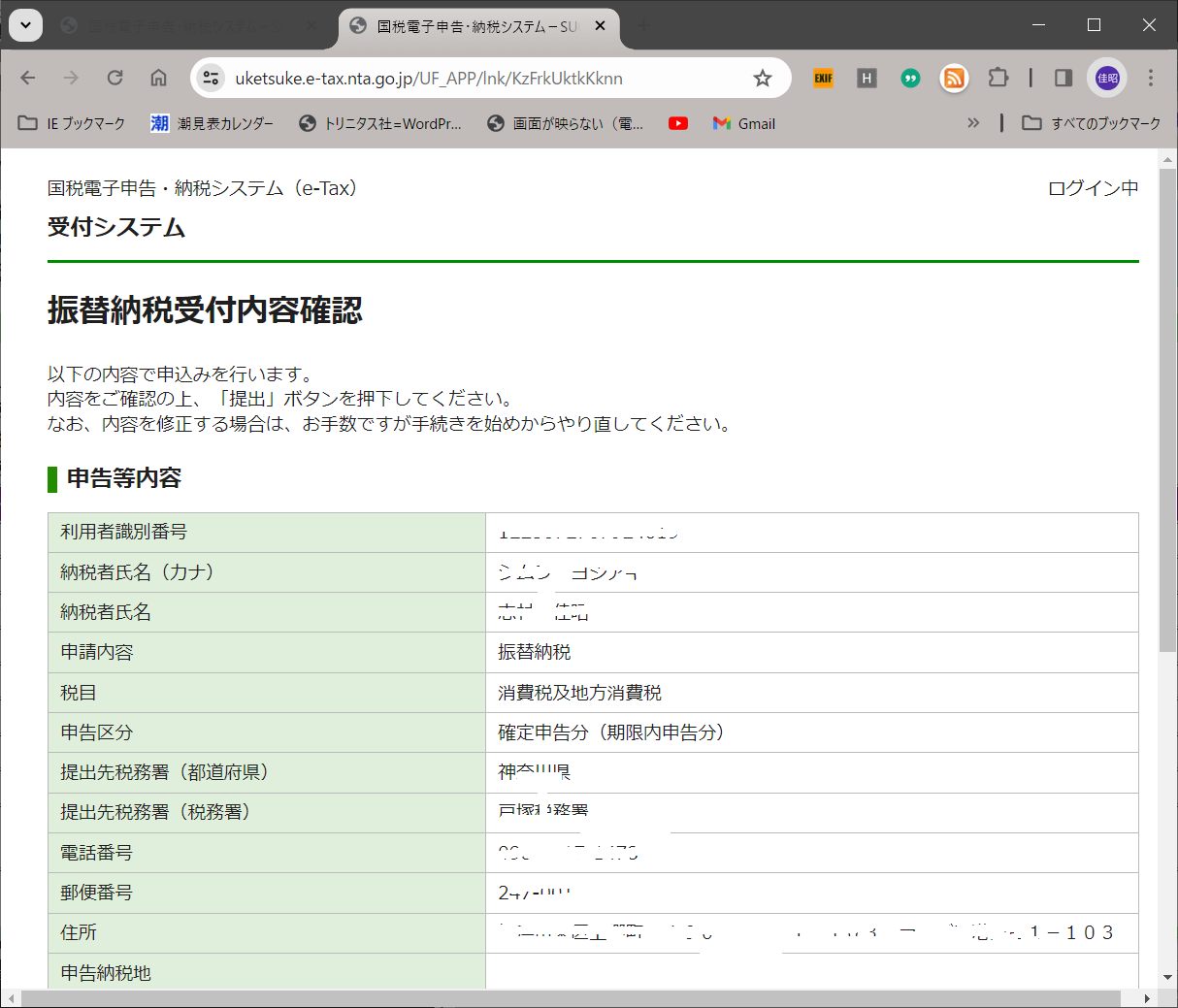

消費税関連の提出書類

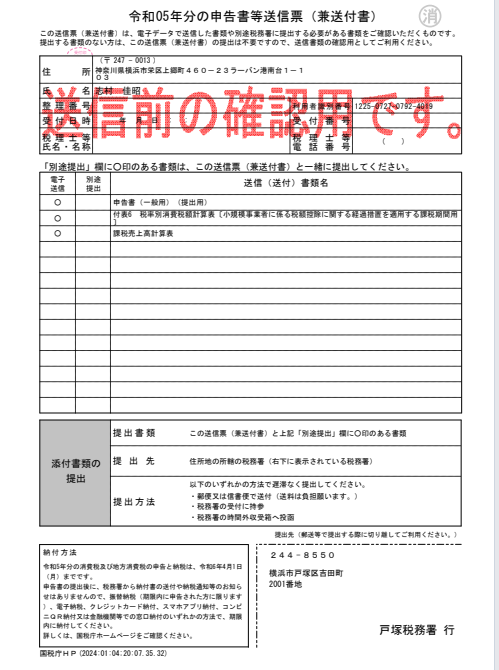

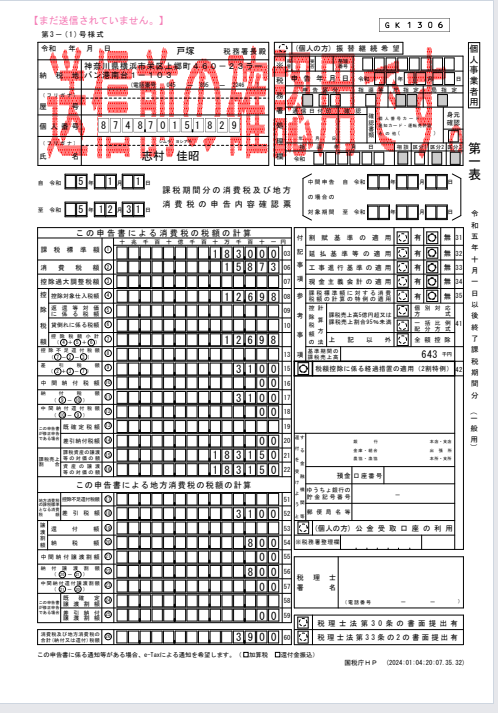

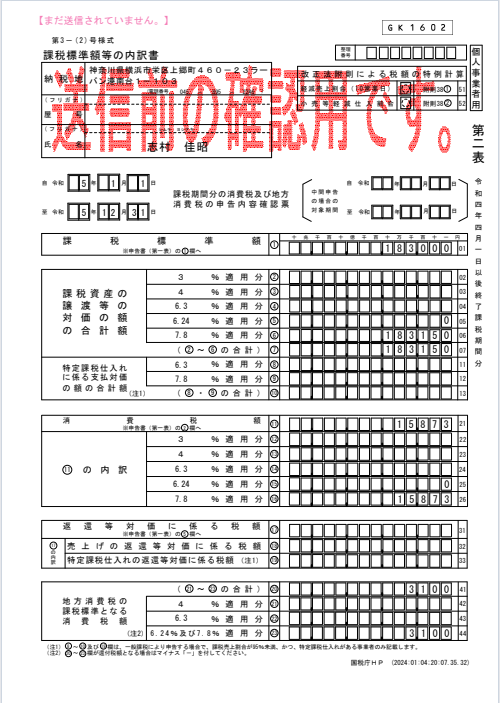

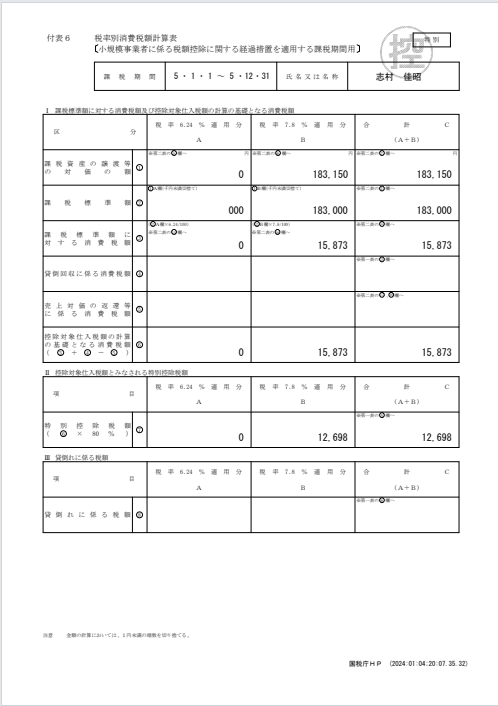

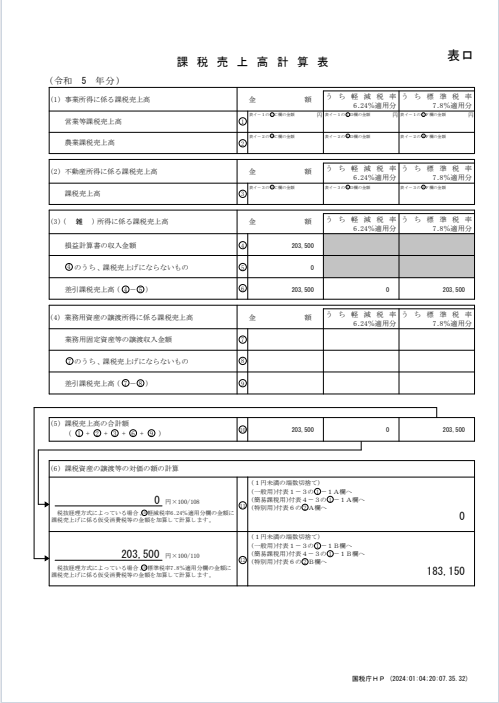

○消費税関連の提出書類

以下順に、「申告書等送付票(兼送付書)」「第一表」「第二表」「付表6」「課税売上高計算表」

※なお赤字で印刷されているように、税務署に送信前の確認用です。

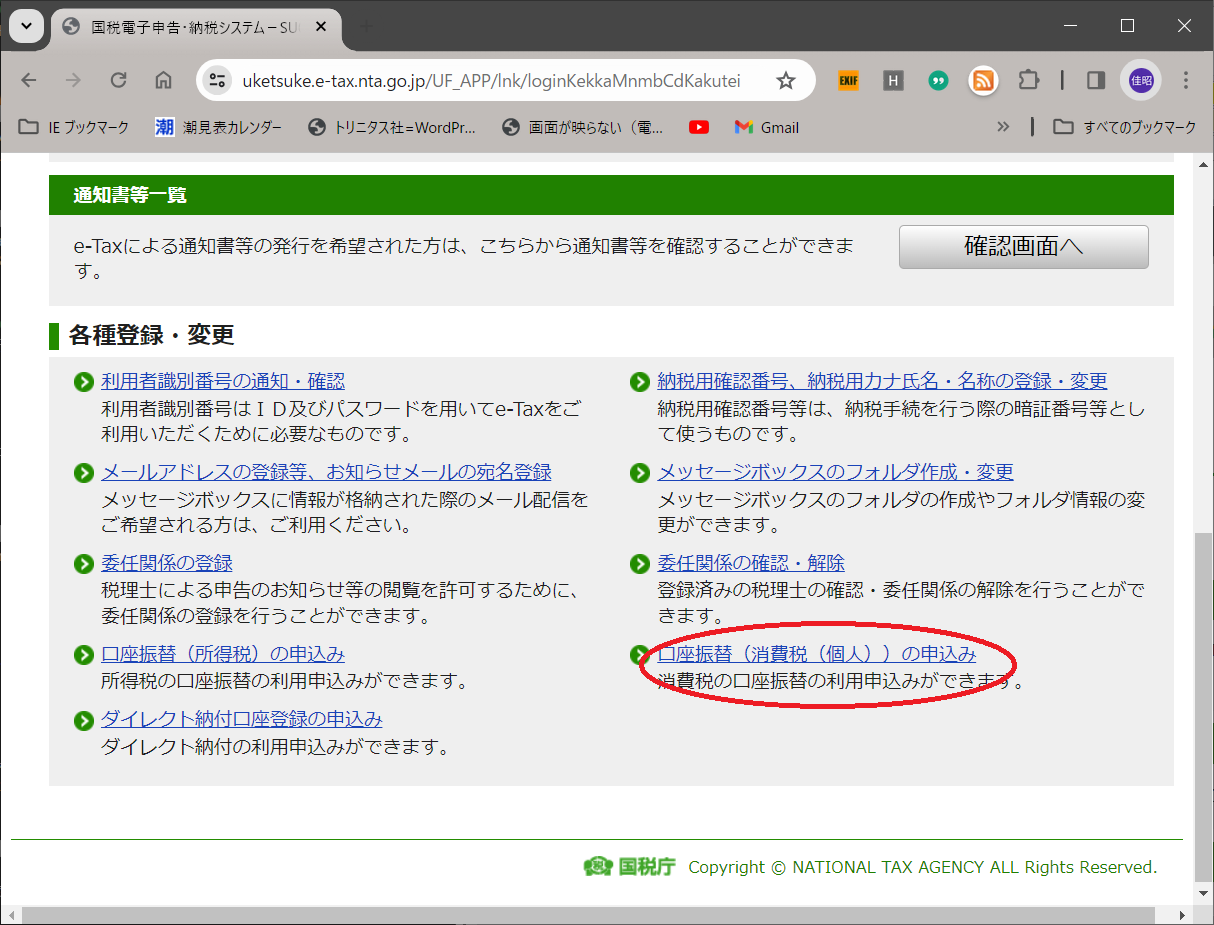

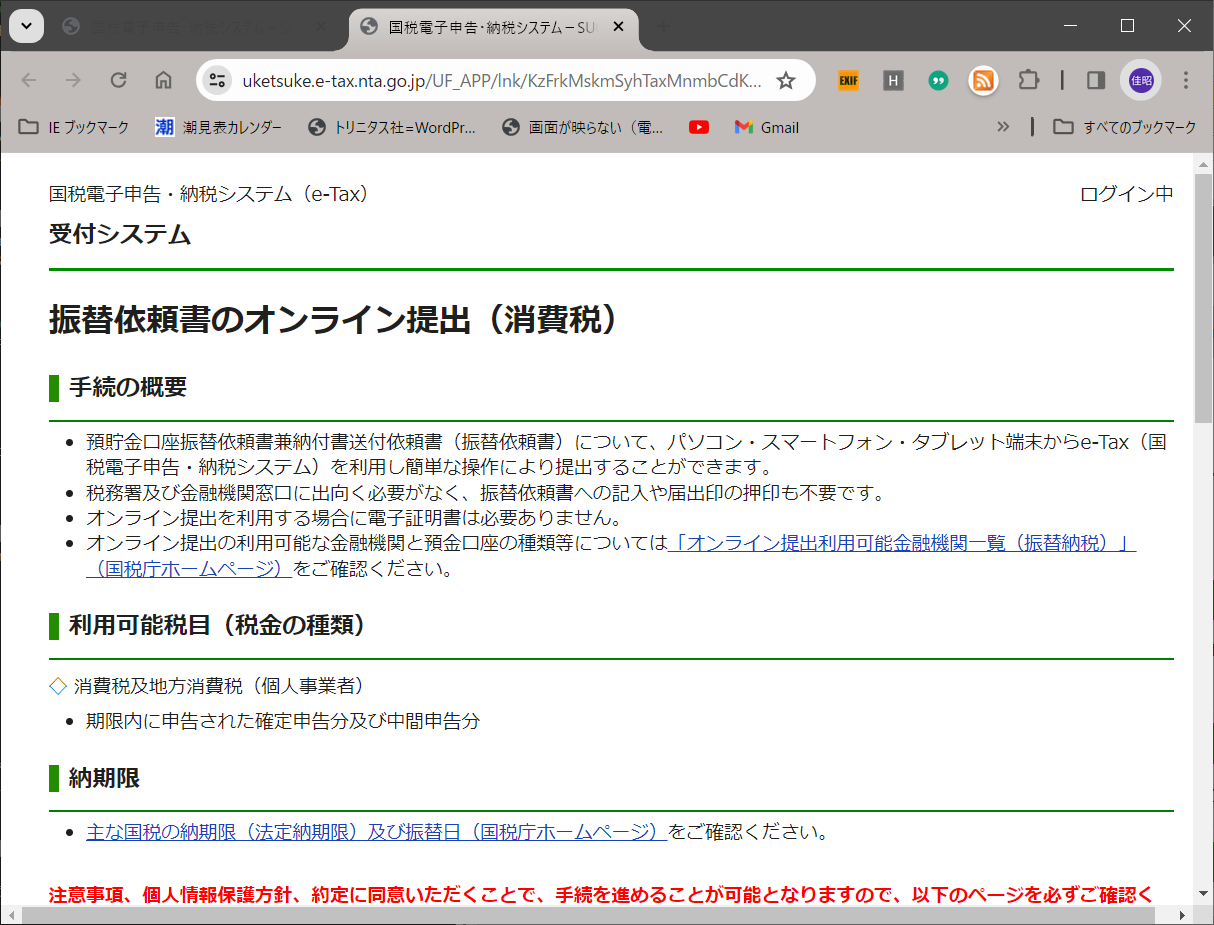

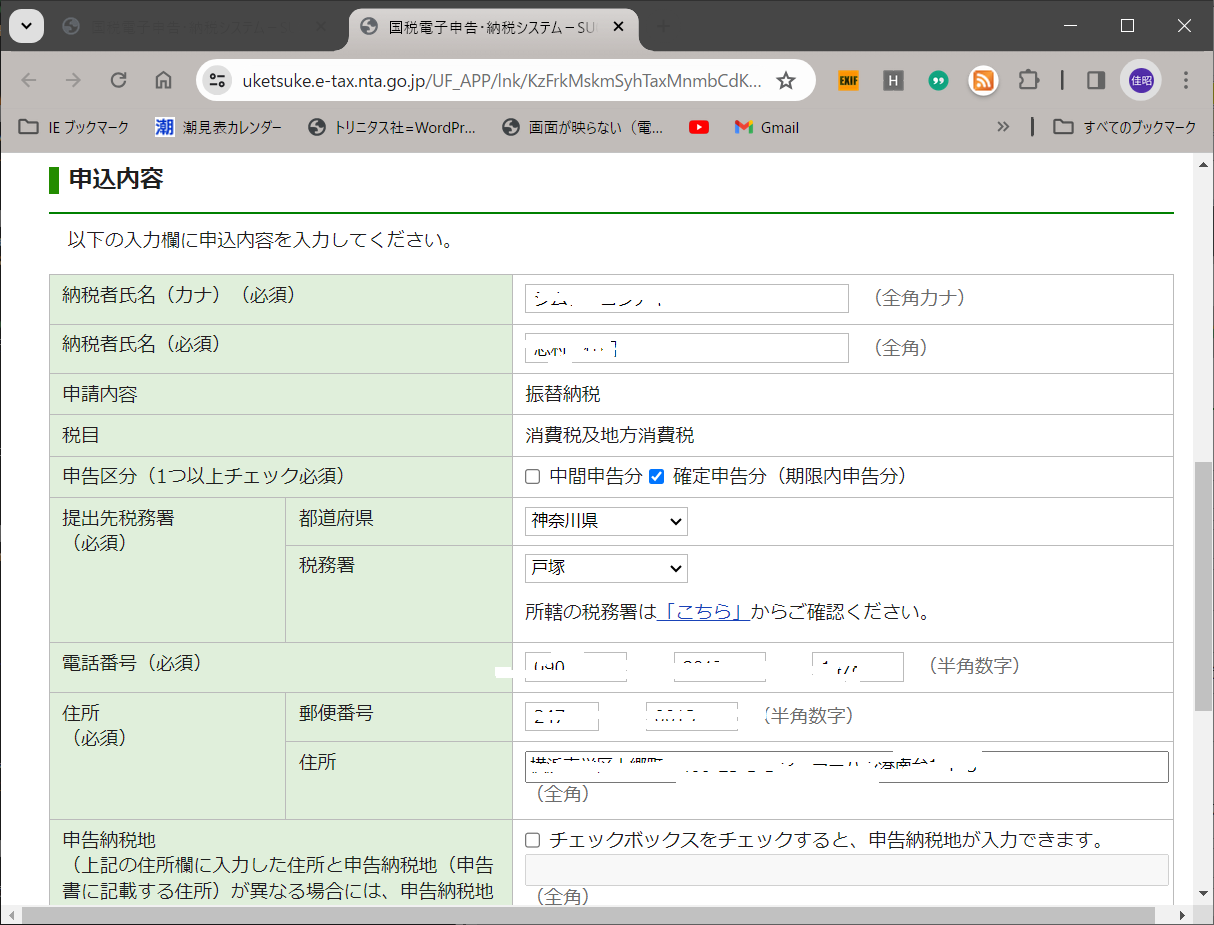

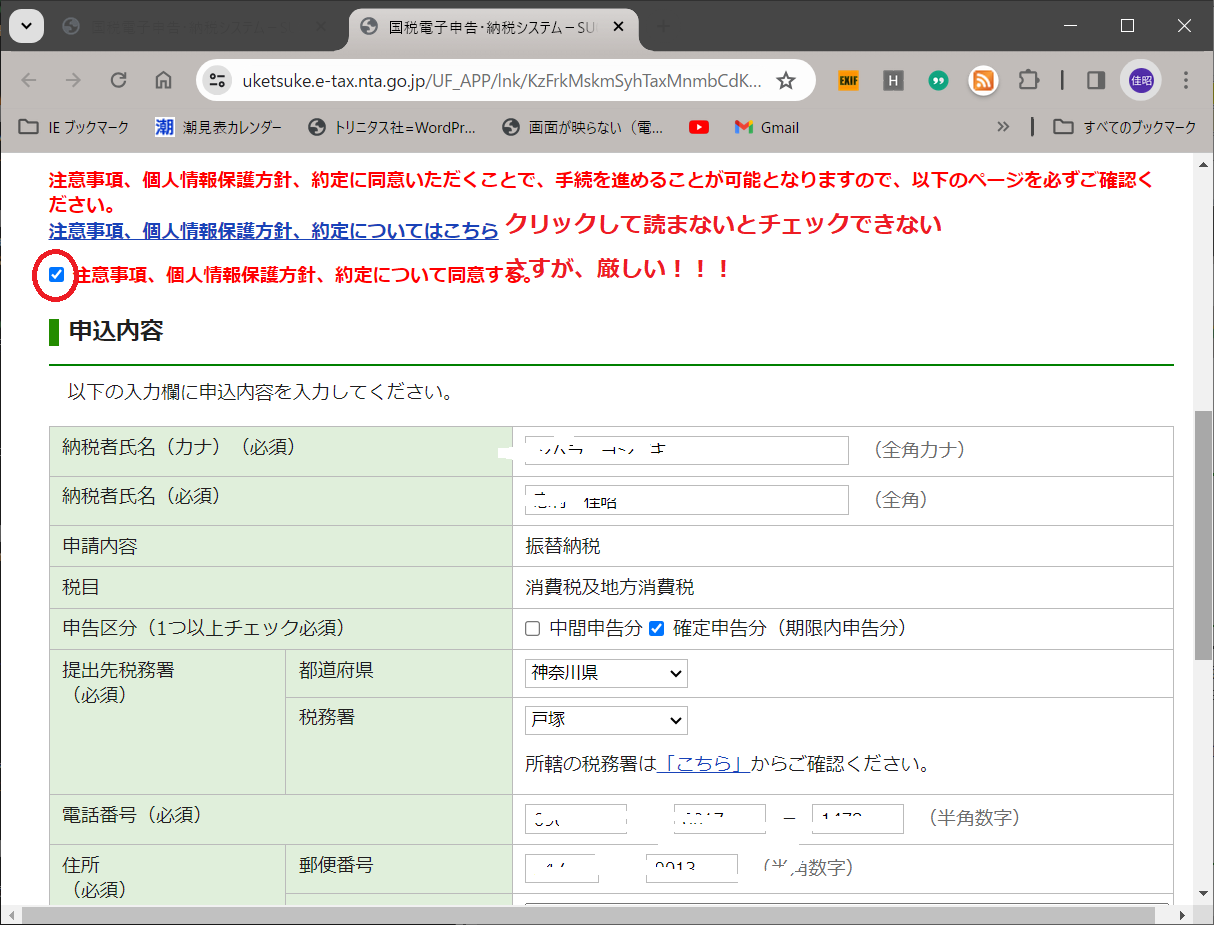

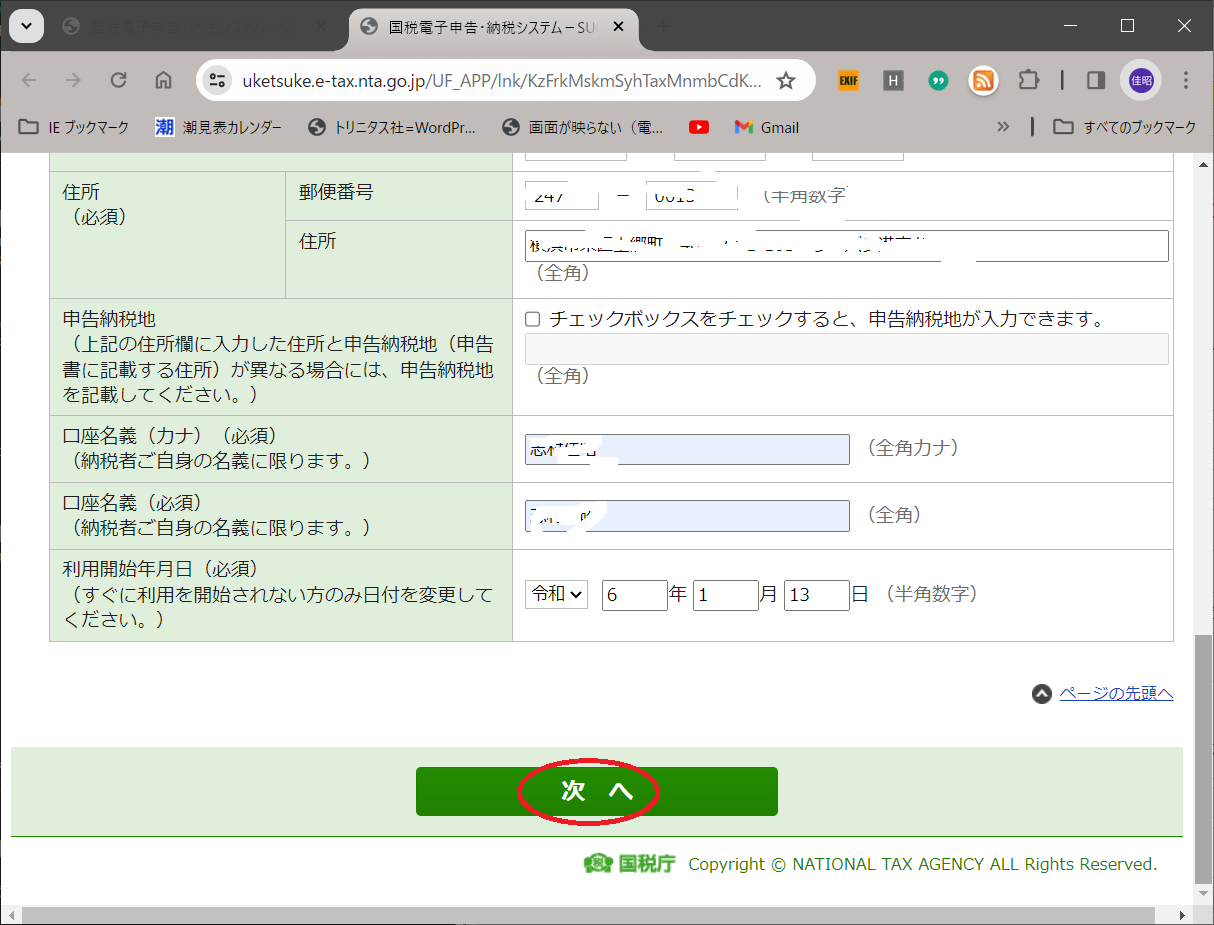

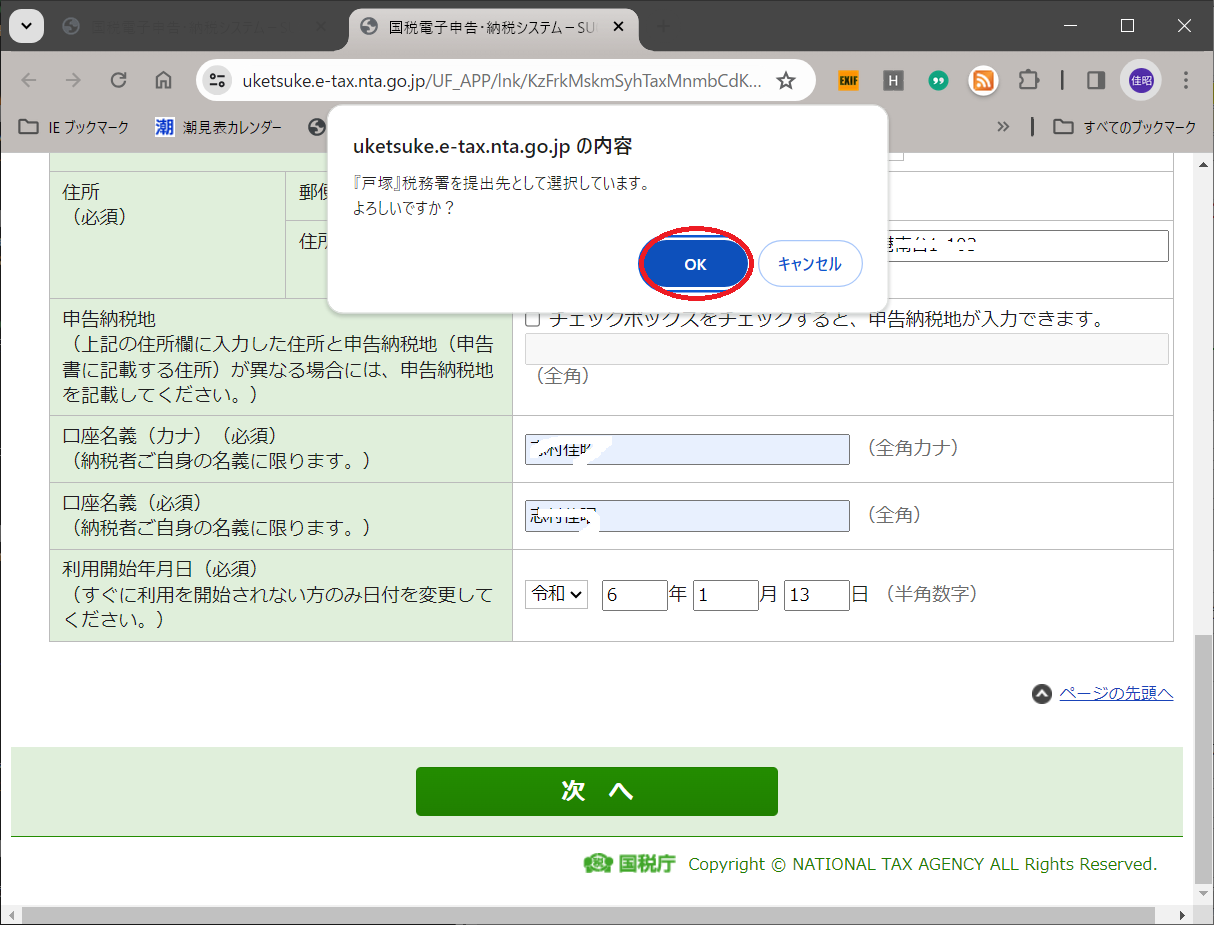

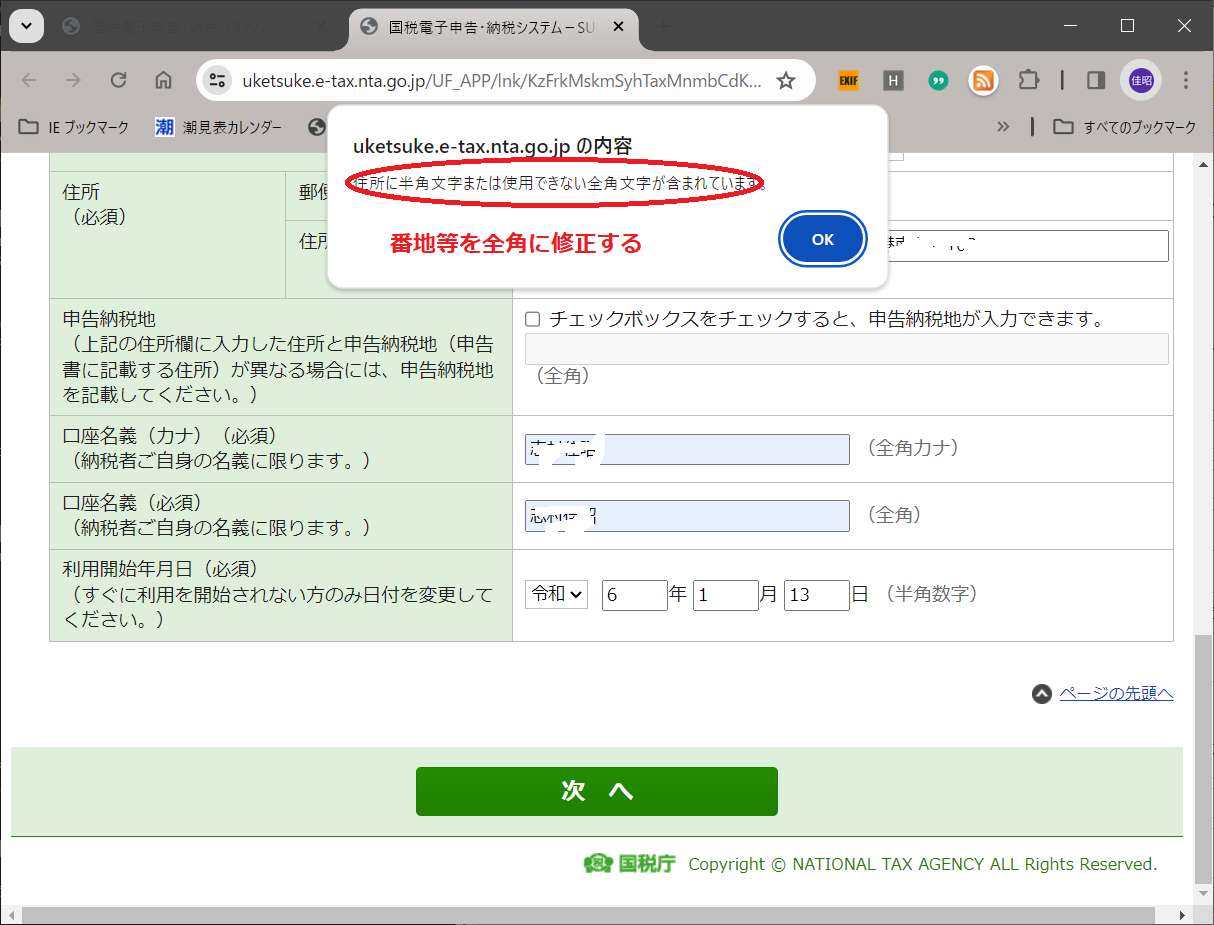

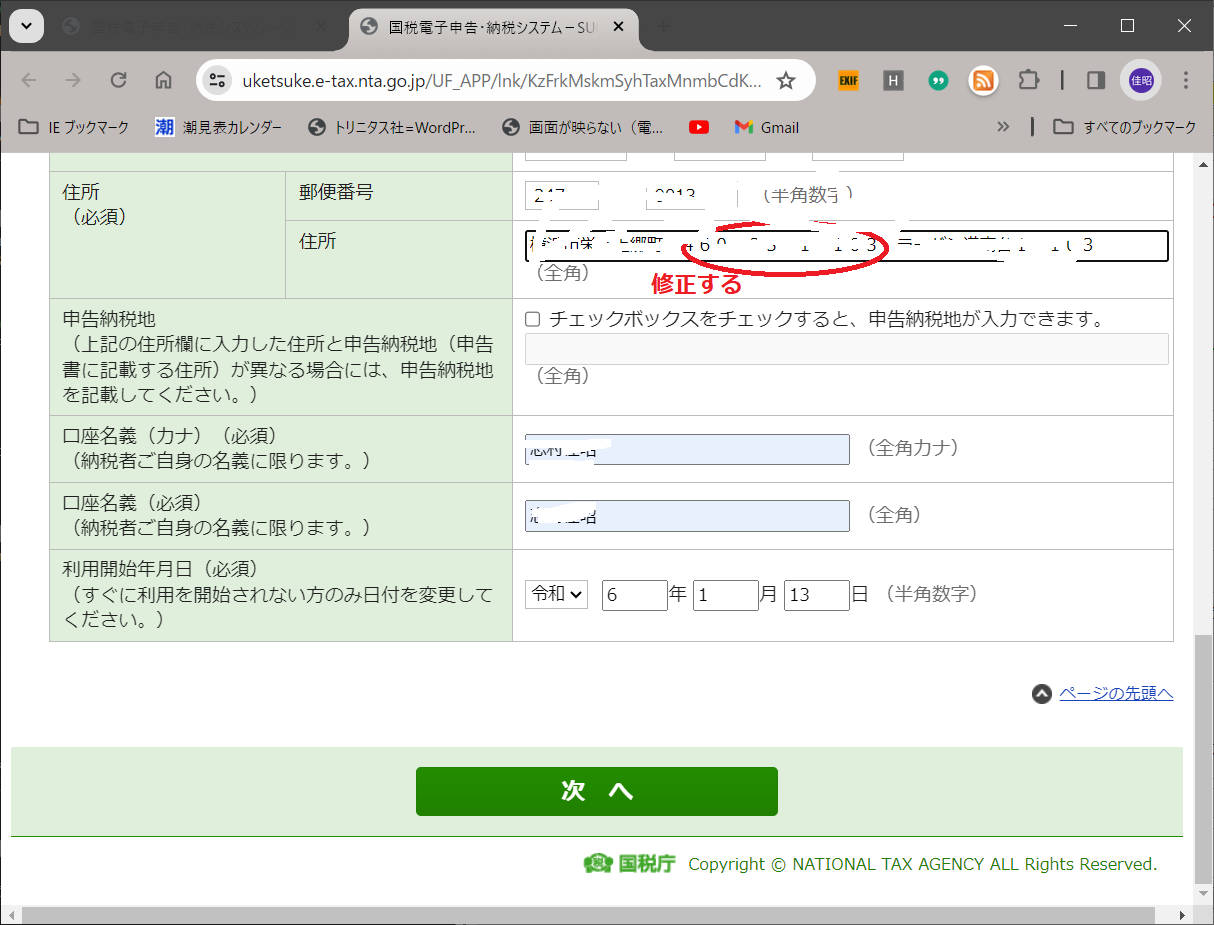

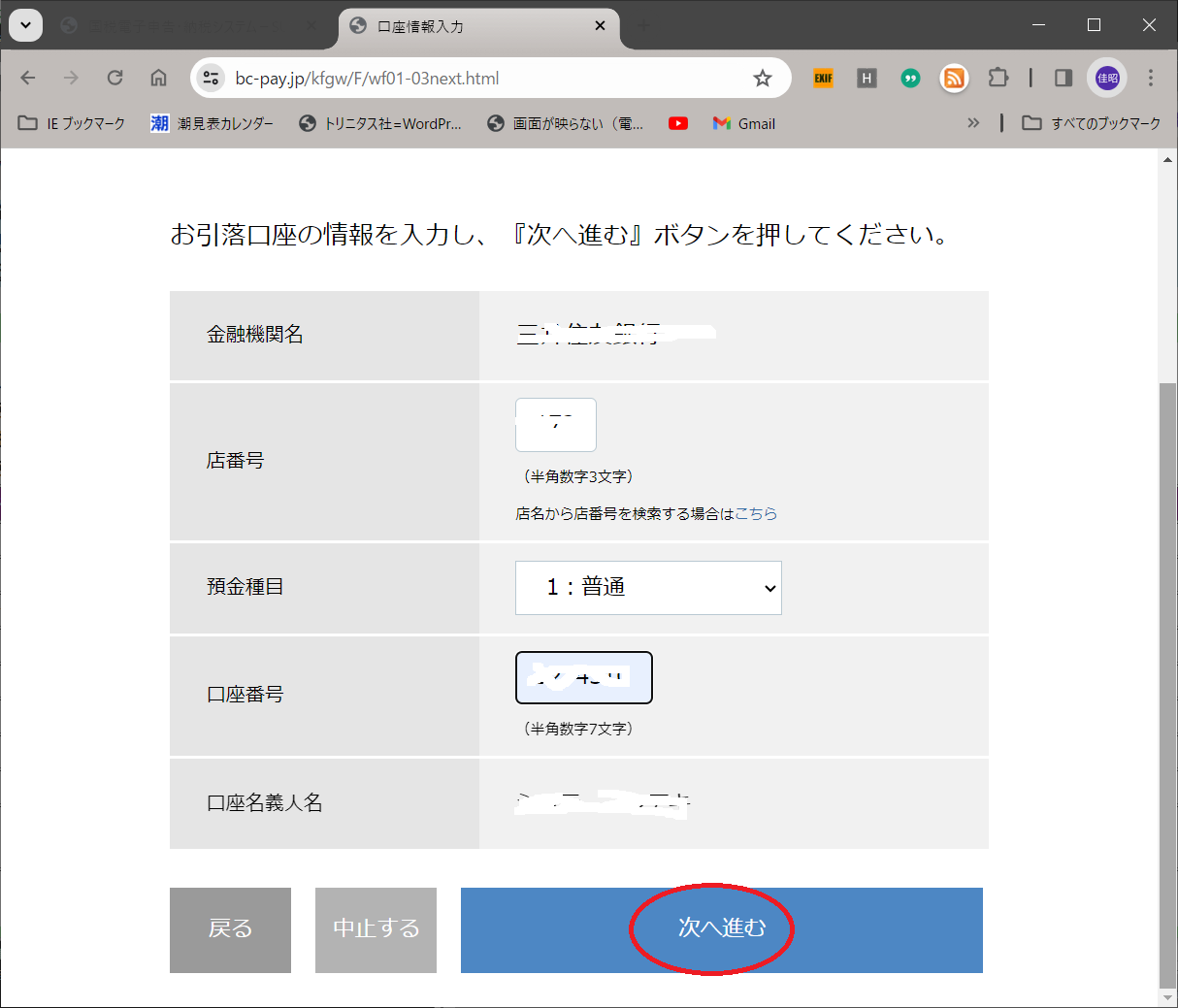

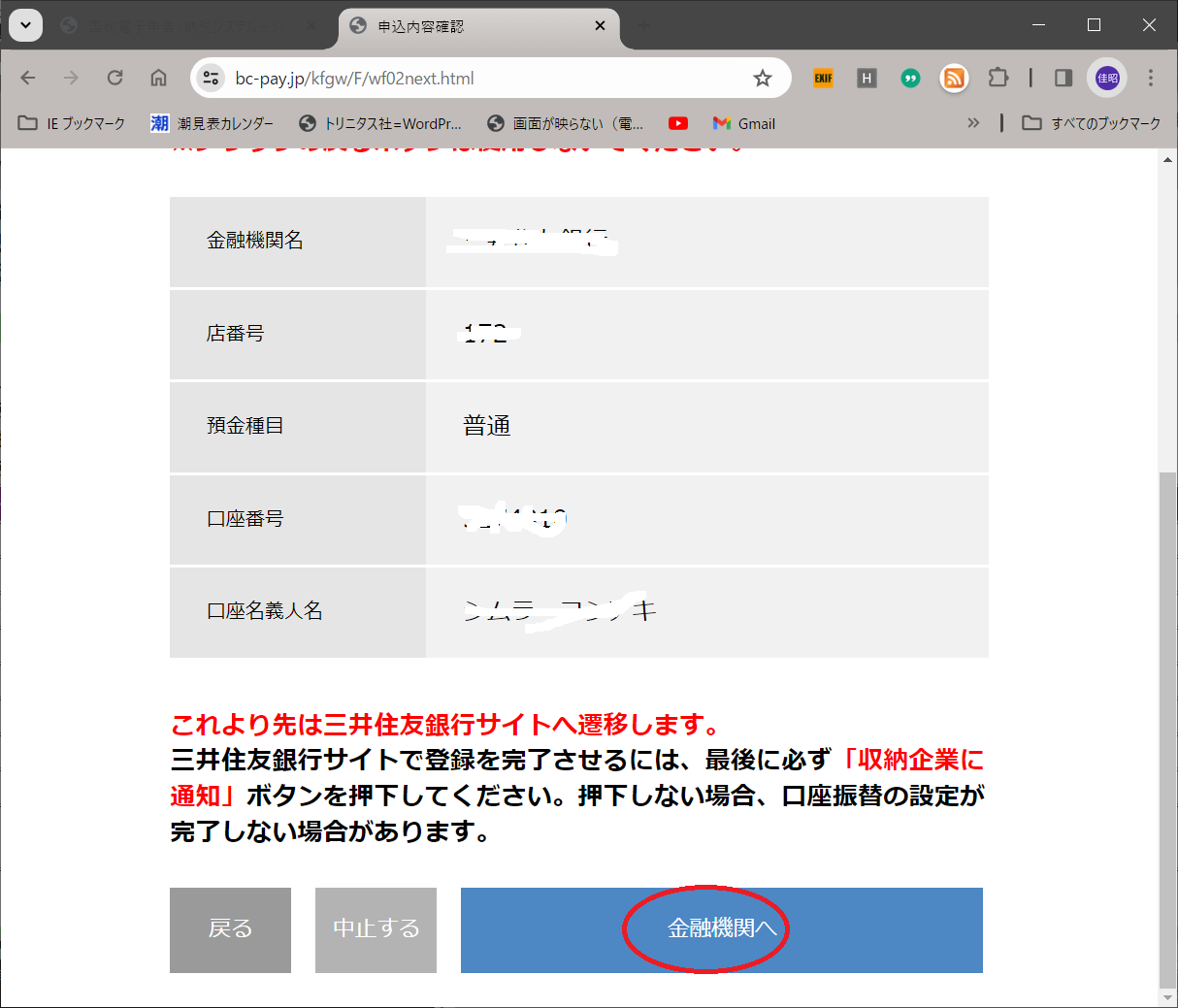

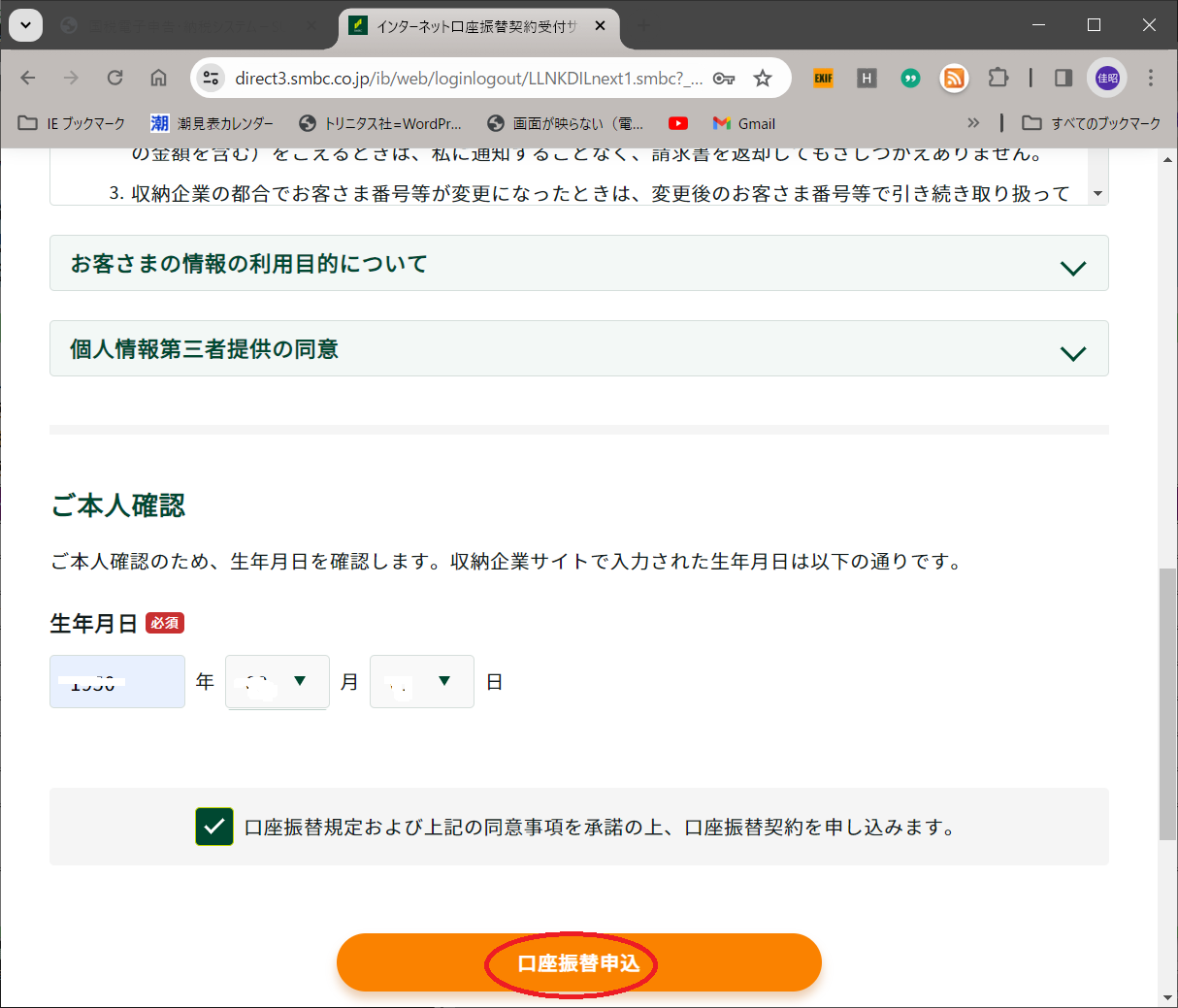

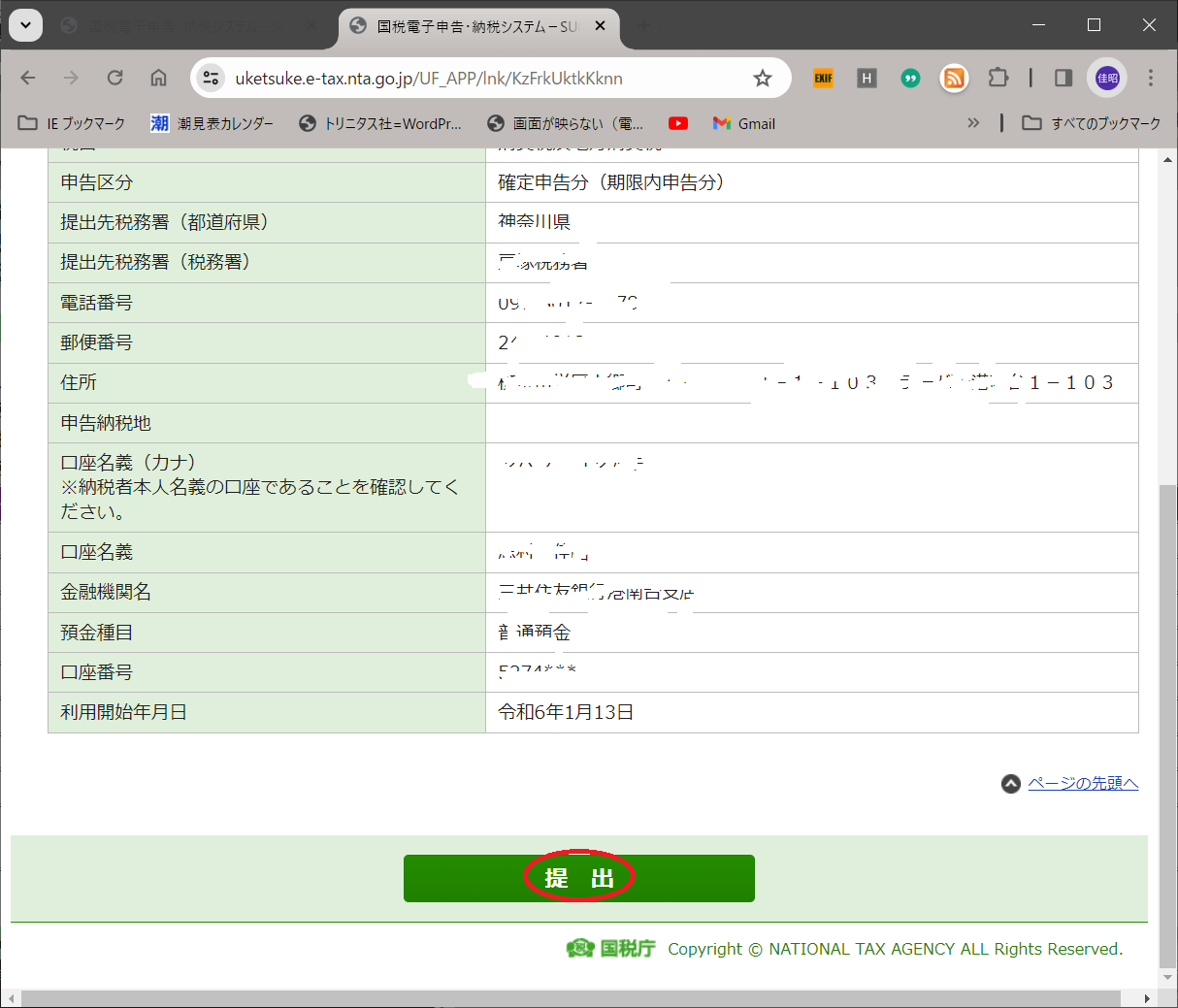

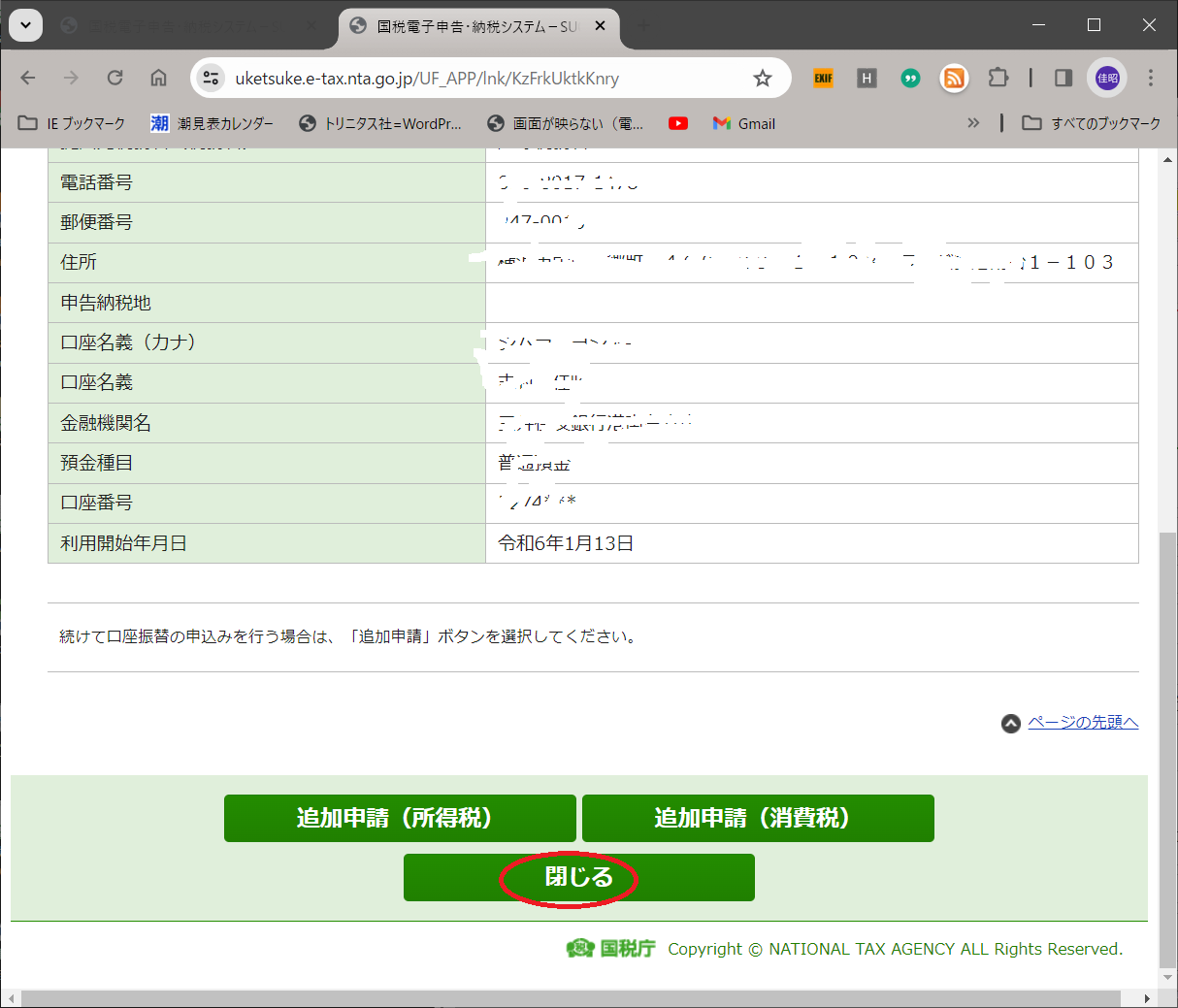

口座振替(消費税(個人))の申込み

なお、所得税では口座振替の申込をしていても、消費税については別途、申込が必要です。

確定申告前に事前に、「e-Tax」から消費税の口座振替を申し込みます。

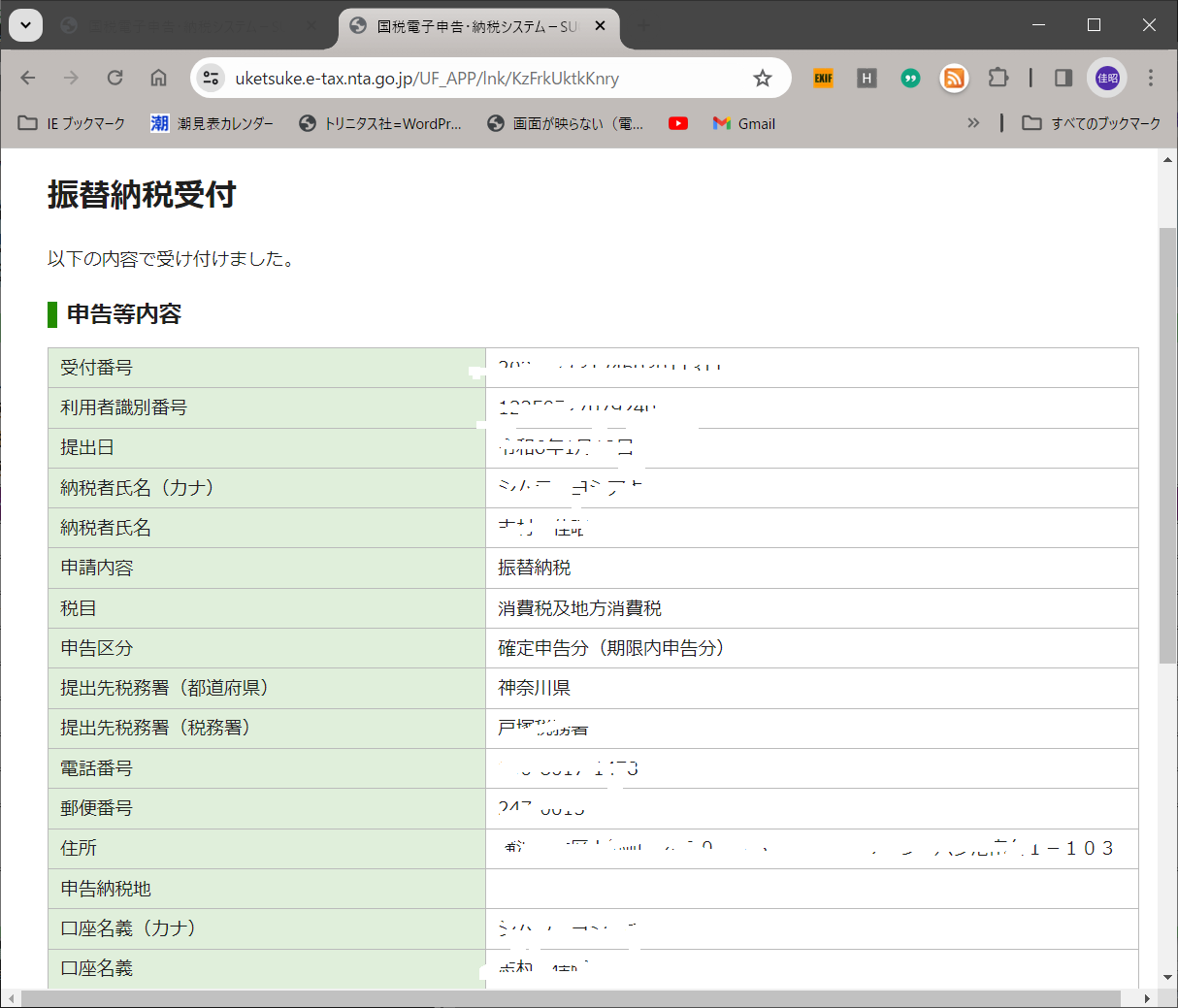

○消費税の口座振替申込の確認

申込んだ内容は、マイナポータル通知、国税庁&銀行から連絡がきます、念のために確認が必要です。

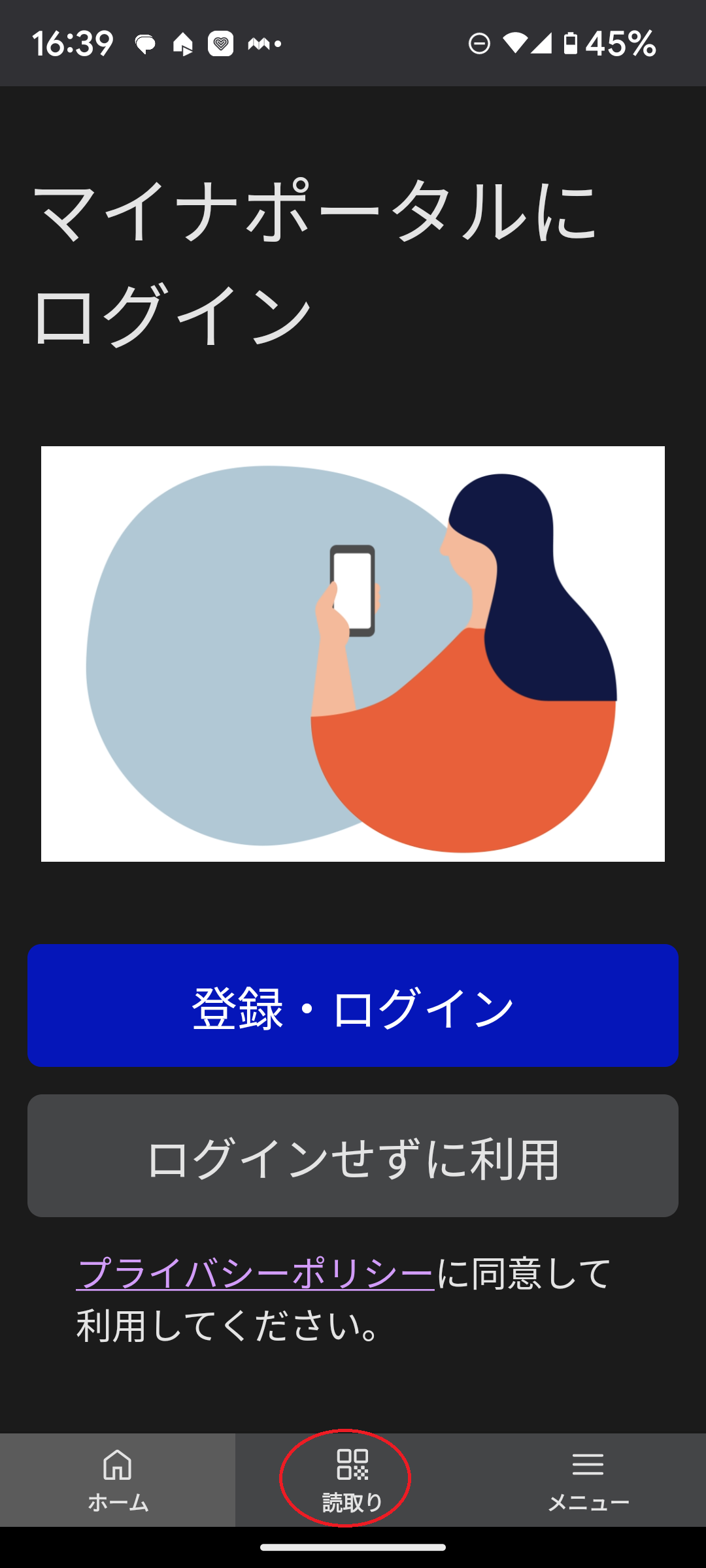

スマホ用電子証明書搭載サービスを利用したマイナポータルログイン

○スマホ用電子証明書搭載サービスを利用したマイナポータルログイン

2023年5月12日に利用可能となった「スマホ用電子証明書搭載サービス」を利用したログイン方法

※マイナンバーカードを使用せずに、マイナポータルにログインできます、素晴らしい!

※但し、現時点(2024/1月)では、マイナポータルへのログインのみが使用可能です、確定申告にはマイナンバーカードが必要です。

※2024年1月時点で、使用可能なスマホはAndroidのみです、残念ながらながらiphoneでは未だ使用できないようです。

★2024年度の確定申告では、この機能を利用して、マイナンバーカードが不要になるようです。

・スマホ側の画面

当然ですが、マイナンバーカードは不要です。

私の場合は、利用者証明書のパスワードの代わりに、生体認証(指紋)を使用しています。

簡易課税制度について

2割特例」が終了した場合、多くの方は「簡易課税」を選択すると思います。

※令和8年10月1日からは、「2割特例」は使用できなくなります、事前(年度内)に簡易課税方式の申込みが必要です。

※少々先取りして、簡易課税方式について紹介します、業種ごとに仕入れ税率が決まっています・

※私の場合は「サービス業」(第5種事業)なので、消費税が「2割」から「5割」になります。

※これは高すぎます、2.5倍となります、廃業かもしれませんが・・・!!!(~_~;*)。

○消費税の簡易課税制度とは 参考URL

消費税を納める事業者は、消費税の納税額を計算する際には、原則として預かった消費税額(課税売上にかかる消費税額)

から支払った消費税額(課税仕入れにかかる消費税額)を差し引いて計算します。これを「本則課税制度(原則課税)」といいます。

本則課税制度

納付する消費税額=預かった消費税額-支払った消費税額

たとえば、消費税10%で商品を110万円(消費税10万円込、仕入高100万円)で仕入、165万円(消費税15万円込、課税売上高150万円)で販売した場合、15万円の売上税額から10万円の仕入税額を差し引いた差額の5万円が、消費税の納付金額となります。

しかし、このように支払った消費税額と預かった消費税額を計算するのは、非常に煩雑な事務作業が必要となります。

消費税は電話代や交通費、交際費など多くの経費に含まれていますし、機械や自動車などの資産を購入した場合にも含まれています。これらのすべてを集計する作業は、中小企業や個人事業主にとっては大きな負担です。

そこで、個人事業主や中小企業には、簡単な方法で消費税額を計算する方法が認められています。前述した「本則課税」に対して「簡易課税制度」とよばれています。

簡易課税制度の計算方法

「簡易課税制度」では、預かった消費税額に業種ごとに決められた「みなし仕入率」を掛けた金額を支払った消費税額とみなして、納税額を計算します。

簡易課税制度

納付する消費税額=預かった消費税額-(預かった消費税額×みなし仕入率)

つまり、簡易課税を適用する場合には、仕入控除税額の計算は、課税売上高がどの業種に属するのかを分類するだけでよいということになります。

みなし仕入率は、事業別に以下のように決められています。

| 事業区分 | 該当する事業 | みなし仕入率 | 消費税率 |

|---|---|---|---|

| 第1種事業 | 卸売業 (他の者から購入した商品をその性質、形状を変更しないで 他の事業者に対して販売する事業) |

90% | 10% |

| 第2種事業 | 小売業 (他の者から購入した商品をその性質、形状を変更しないで 販売する事業で第一種事業以外のもの)、 農業・林業・漁業(飲食料品の譲渡に係る事業) |

80% | 20% |

| 第3種事業 | 農業・林業・漁業(飲食料品の譲渡に係る事業を除く)、 鉱業、建設業、製造業(製造小売業を含む)、 電気業、ガス業、熱供給業及び水道業をいい、 第一種事業、第二種事業に該当するもの及び加工賃 その他これに類する料金を対価とする役務の提供を除く。 |

70% | 30% |

| 第4種事業 | 第一種事業、第二種事業、第三種事業、第五種事業及び 第六種事業以外の事業をいい、 具体的には、飲食店業など。なお、第三種事業から除かれる 加工賃その他これに類する料金を対価 とする役務の提供を行う事業も第四種事業となる。 |

60% | 40% |

| 第5種事業 | 運輸通信業、金融・保険業 、サービス業(飲食店業に該当する 事業を除く。)をいい、 第一種事業から第三種事業までの事業に該当する事業を除く。 |

50% | 50% |

| 第6種事業 | 不動産業 | 40% | 60% |

エピローグ

○エピローグ:

・FireTVシリーズを中断して、季節柄、消費税の確定申告を、紹介しました。

・なお、次回は引き続き、所得税の確定申告、医療費控除を中心に紹介したいと思います。

以前は手間暇が大変な割に、実りが少なかったですが、最近は・・・です。

※その後は、FireTVシリーズに戻って、「FiteTVStick(4)TIPS&シューティング」、「ミラーリング」、「開発環境等」を紹介する予定です。

著者:志村佳昭(株式会社トリニタス 技術顧問)